3.4.2023:

Afkastrapport Q1 2023

Forfatter: Jens Kornbeck

Q1 kom flyvende fra start med en solid fremgang til både aktier og obligationer i januar måned. I februar blev det dog afløst af markant stigende renter, som gav faldene obligationskurser og pressede aktierne. Som bekendt blev den cocktail dog for meget for nogle banker i USA og en enkelt i Europa. Det affødte en redningskrans af likviditet til den finansielle sektor fra FED, som fik sat prop i hullet og givet købelyst til investorerne.

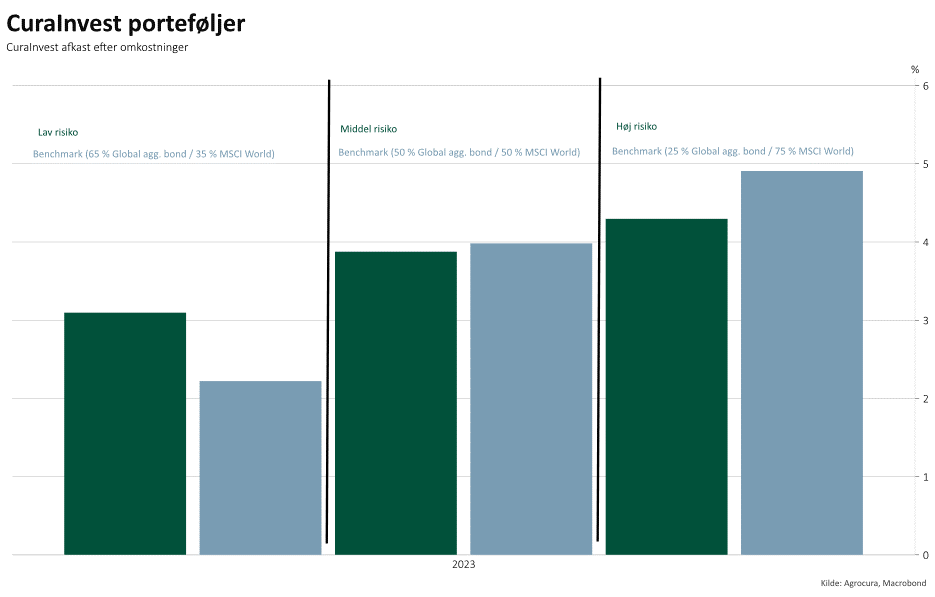

Kvartaler slutter med afkast på 3,2 % til lav risiko, 3,9 % til middel og 4,3 % til høj, mens benchmark hhv. 2,2 %, 4,0 % og 4,9 %. Vores aktiemix hentede lidt af efterslæbet fra de to første måneder i marts, mens obligationerne lå lidt lavere. Samlet har særligt vores tiltning til lang varighed bidraget pænt i kvartalet, hvilket ses på outperformance i lav risiko. Omvendt har høj risiko slæbt en smule efter benchmark, særligt pga. vores allokering til Australien der ligger negativ for kvartalet, mens verdensmarkedet sluttede ca. 5 % højere. Derved er sidste års vinder, taber for nu. Vi er dog fortsat tilfredse med allokeringen hertil, og planlægger stadig ikke ændringer.

Figur: Afkast porteføljer og benchmark

Q2: Der foregår rigtig meget på markedet, og særligt fundamentet ser stadig lidt rystet ud. Inden påske laver vi større analyse om nogle af de underliggende mekanismer, og hvorfor vi formentlig fortsat må forvente store udsving på markedet. Hvor om alting er, er det det vi siden november har drejet porteføljen i retning af, så som beskrevet er vi fortsat godt tilpas med vores nuværende portefølje og forventer den vil minimere udsvingene og generere samme afkast som benchmark.

Afkastrapporterne samt webinar og plancher herfra kan ses i nedenstående links.