1.6.2023:

Afkastkommentar maj 2023

Aktierne er generelt søgt højere når vi kigger på de større indeks, dog trukket af lille koncentreret kerne der kan koges ned til 10 aktier der står for de globale indeks performance år til dato. Konjunkturmæssigt er der ingen ændringer ift. sidste måned, da datene endnu engang bekræfter økonomien, står med et ben undervejs i recession, hvorfor vi stadig er positioneret herefter.

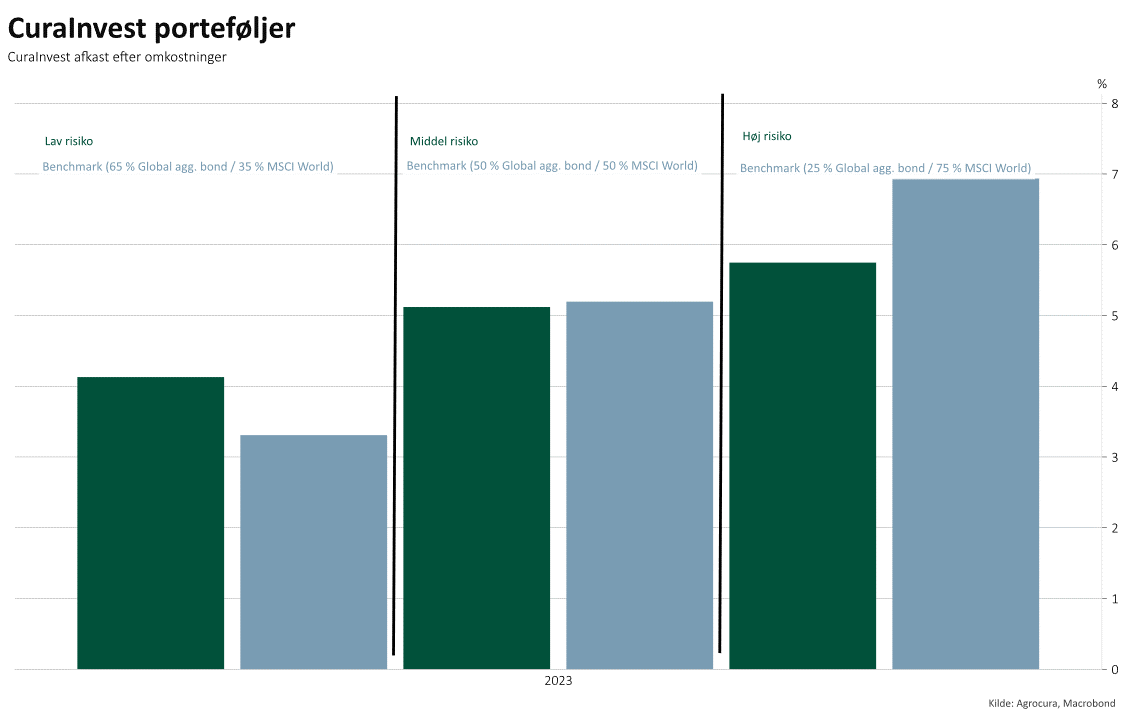

Afkastene i maj har været hhv. 0,8, 1,0 og 1,2 % for lav, middel og høj risiko, hvilket giver afkast ÅTD på 4,2, 5,0 og 5,7 %. Benchmark som består verdensindekset for obligationer og verdensindekset for aktier er oppe hhv. 3,3, 5,2 og 6,9 % ÅTD. Særligt aktierne i verdensindekset er, som beskrevet, kraftigt trukket op af få aktier, hvor eksempelvis 3 aktier i står for 70 % af afkastet i det amerikanske S&P500 indeks, der er indekset for de 500 største amerikanske aktier, der samlet vægter 68 % af verdensindekset. Det er den primære forklaring på den ca. 1 % efterslæb der er i høj risiko porteføljen ift. benchmark ÅTD.

Sammenligner vi vores høj risiko portefølje med vores peers (investeringsudbydere der tilbyder samme blandede porteføljer) ligger vi dog lunt i svinget hvor afkastet fra SparInvest, SydInvest, Nordea, Nykredit Invest og DanskeInvest ligger mellem 3,94 % og 5,12 % hvor Nordea ligger på andenpladsen efter os.

Summa summarum finder vi afkastene ÅTD acceptable, og er tilfredse med vores fortsatte allokering.

ÅTD-afkast:

MSCI World: 7,94%

OMXC25: 6,59%

S&P500: 8,86%

Eurostoxx600: 6,11%

Agrocura lav risiko: 4,21%

Benchmark lav: 3,31%

Agrocura middel risiko: 5,04 %

Benchmark middel: 5,20%

Agrocura høj risiko: 5,76 %

Benchmark høj: 6,96 %

Figur: % afkast CuraInvest vs. benchmark