26.10.2023:

Aktierally mod årsafslutning

Til vores kunder skrev vi i august om at risikoen af for hurtigt stigende lange renter kunne sprede sig til kreditspændende og give en dybere aktiekorrektion end billedet tegnede på daværende tidspunkt. De seneste 6 uger er det præcis det scenarie vi har kigget ind i, hvor flere indeks nærmer sig et fald på 10 % siden toppen i sommers.

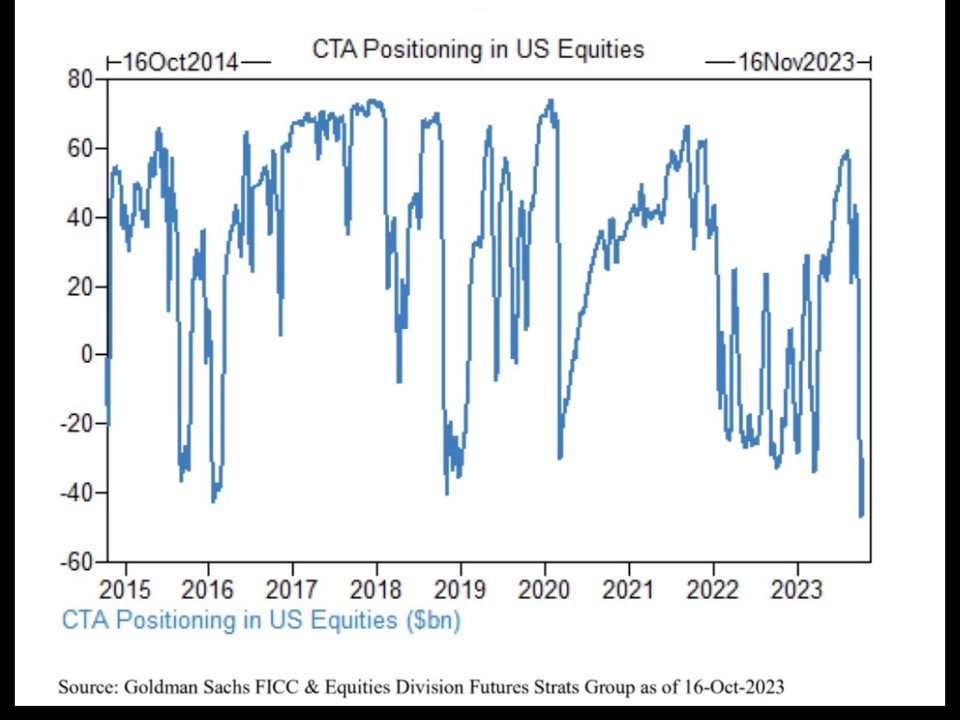

De negative overskrifter er ikke til at tage fejl af, hvor kompleksiteten intensiveres af geopolitisk uro. De professionelle investorer har da også taget forbeholdene hvor afdækninger/spekulation i kursfald er på højeste niveau i minimum 8 år, hvilket kan indikere at worst case lige nu bliver indregnet i markedet.

Graf: positionering blandt professionelle investorerer

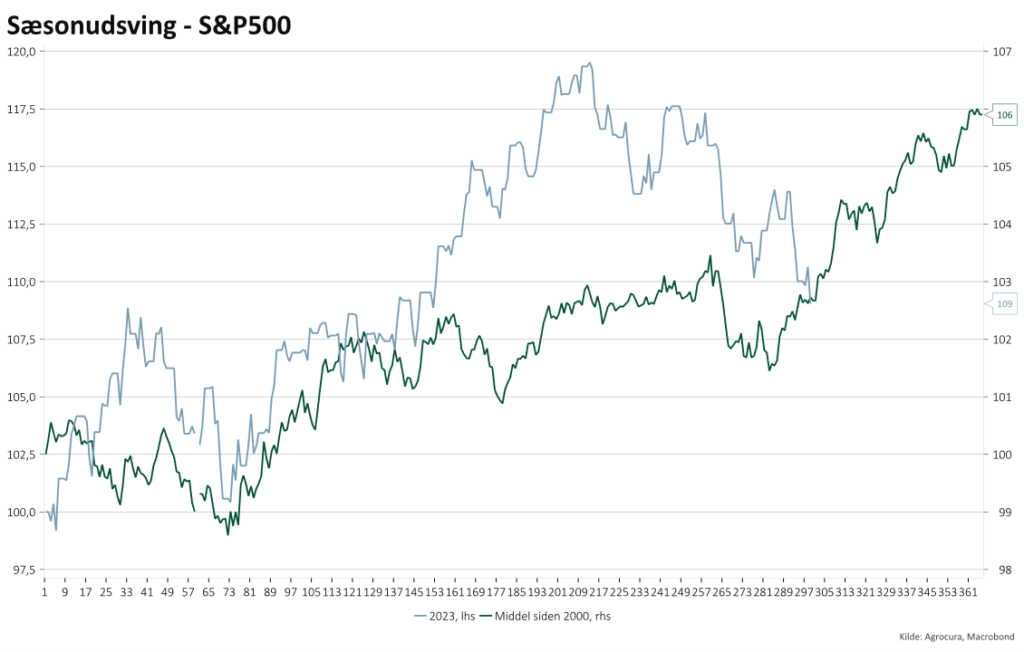

Aktuel positionering falder sammen med at november og december er blandt de måneder i løbet af kalenderåret der tenderer til at være absolut stærkest når det kommer til afkast. Sæsonudsvingene er med andre ord historisk positive resten af året. I sig selv er det dog mere observation der kan indikere timing snarere end et argument for stigende aktier. I 2008 var det f.eks. sammen med oktober de mdr. vi oplevede de største udsving. I nedenstående graf ses aktieudsvingene historisk set i løbet af året, hvor 2023 har fulgt ganske præcist indtil nu.

Graf: Sæsonudsving og 2023 indtil nu

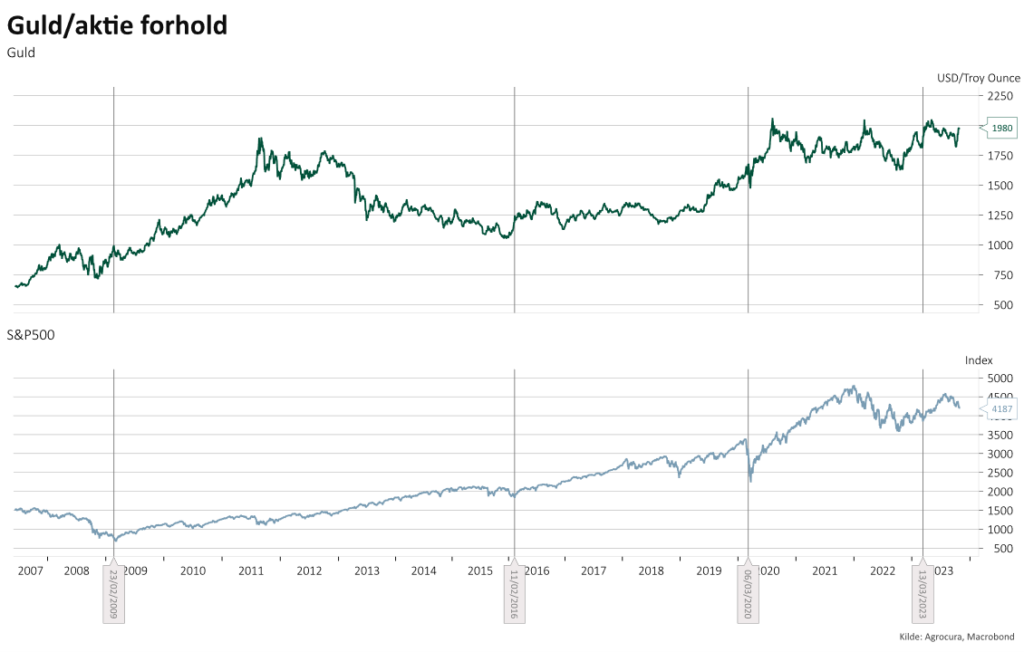

Et andet element der kan give pejling af en potentiel aktievending, er prisreaktionen vi aktuelt ser i guld. Udover guld er ry for at være ”sikker havn”, har det i nedturene i 2009, 2016, 2020 og bankkrisen tidligere i 2023 være det aktiv der har varslet at likviditeten kan være undervejs tilbage til markedet og været signal om en mulig aktiebund. Derved kan de seneste 14 dages stigninger i guld være tegn på netop det.

Graf: Guldprisstigning

Sammenlagt er der altså flere indikationer der kan bakke op om at bunden i aktierne for denne gang er nær, det er dog ikke lige ud af landevejen. Risiciene behøver ikke nærmere introduktion. Selvom ECB der netop har haft møde kommunikere som at de er færdige med at hæve renterne og FED formentlig det samme, er de finansielle konditioner strammet markant de seneste 18 mdr. Dertil har vi ikke set den fulde effekt af rentestigningerne, som stadig kan give store udsving for markederne, og vil ultimativt ende med recession i flere af de vestlige økonomier (Tyskland og Sverige er der formentlig allerede). Dertil ligner det også aktierne har nået et ”tipping point” i forhold til niveauet i de lange renter som markedet kan bære lige nu, hvorfor et mere vedvarende fald her kan få investorerne til at ånde lettet op.

Dertil kommer situationen i Ukraine og Mellemøsten, der i nuværende forfatning ikke påvirker den finansielle dagsorden i særlig grad. Det er dog en hårfin balance, som ligeledes kan afføde volatilitet og gøre muligt aktierally til en fuser.