19.12.2023:

Begivenhedsrigt 2023, men roligt år i vores porteføljer

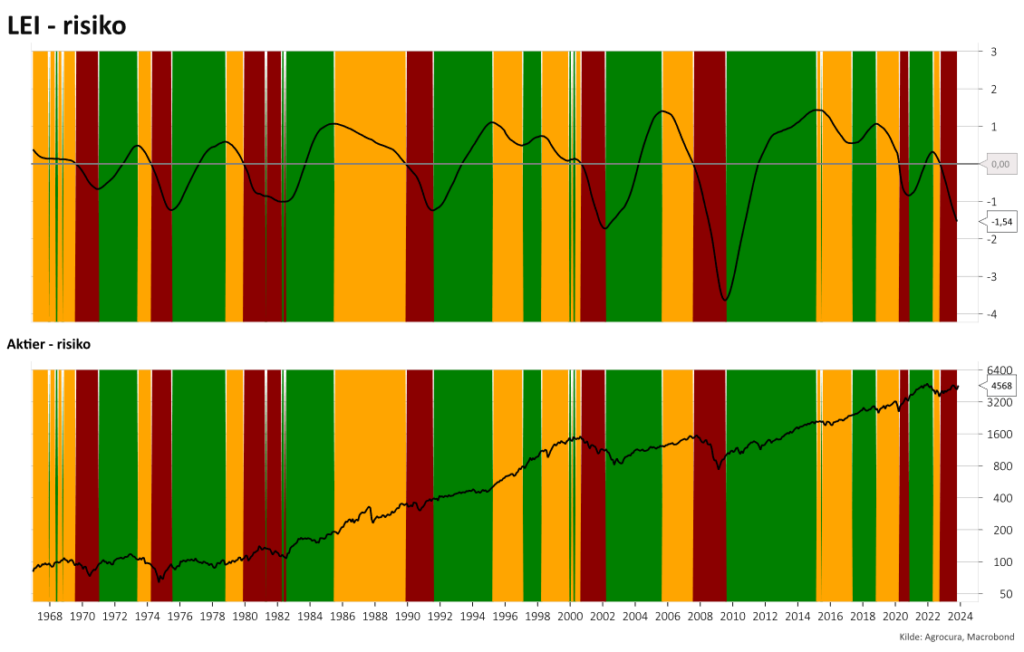

Vi får fra tid til anden spørgsmålet om hvorfor vi i løbet af året ikke har handlet mere end tilfældet har været. Faktisk har vi i 2023 ikke haft en eneste udskiftning i vores porteføljer. Og årsagen er simpel, vores modeller har ikke givet signal omkring det og derfor har vi heller ikke haft ”mandat” til det i forhold til den strategi vi følger. I nedenstående figur ses vores overordnede model der er toneangivende i forhold til sammensætningen af vores porteføljer.

Figur: Model vs. aktier

Som det ses i figuren, gik vi ultimo 2022 over i den røde zone og har lagt i den hele 2023. Da vores modeller har indikeret det samme hele 2023, har vi ikke fundet anledning til at ændre i porteføljerne. Det typiske kendetegn når vi rammer den røde zone er at det økonomiske momentum aftager og typisk også her vi får recession. For aktierne er det oftest her vi oplever de største udsving, mens inflationen falder og ofte tager renterne med sig. Nøglen for os og vores modeller i denne periode er bl.a. at aktierne viser indtjeningsstabilitet, god selskabsgovernance og en stærk balance uden for meget gæld. Det er alle karakteristika som kvalitetsaktier dækker over, hvorfor vi har været overvægtet disse i løbet af 2023. Kigger vi på performance i år har denne type aktier også gjort som både forventet og håbet. I første halvår så vi at kvalitetsaktierne god nok lå en spids efter de brede verdensmarkedsindeks, men fulgt flot mod op. Efter sommerferien da aktierne gik i korrektionsmode holdt kvalitetsaktierne bedre niveau end markedet og er samtidig fulgt med op på det jullerally der har domineret markederne de seneste 7 uger.

Graf: Sammenligning af kvalitetsaktier og verdensindekset

Væsentlig at bemærke er dog at der findes mange varianter af udfaldene hvorfor det ikke nødvendigvis er ensbetydende med at aktierne falder eller svinger meget, at renterne tager en lodret streg ned. Men når det sker er det typisk i de røde perioder, hvorfor vi tilpasser porteføljerne herefter.

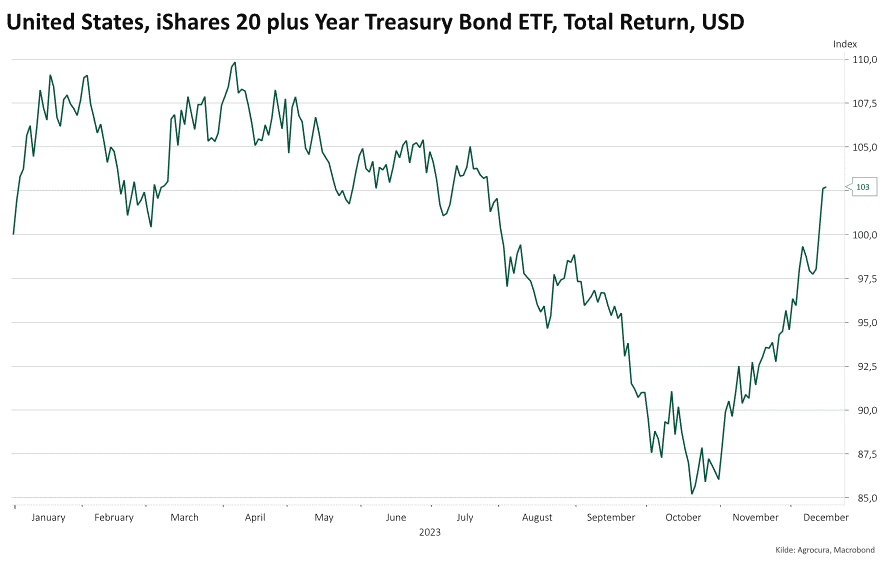

Kigger vi på vores obligationer bidrog overvægten af lang varighed pænt til afkastet, men efter sommerferien blev udsvingene udtalte og modsat kvalitetsaktierne trak de porteføljerne ned. Siden oktober kan det, som fremvist i nedenstående graf, ses at de i lighed med aktierne er søgt væsentligt højere og er steget næsten 20 % siden bunden.

Graf: Udvikling i lange obligationer

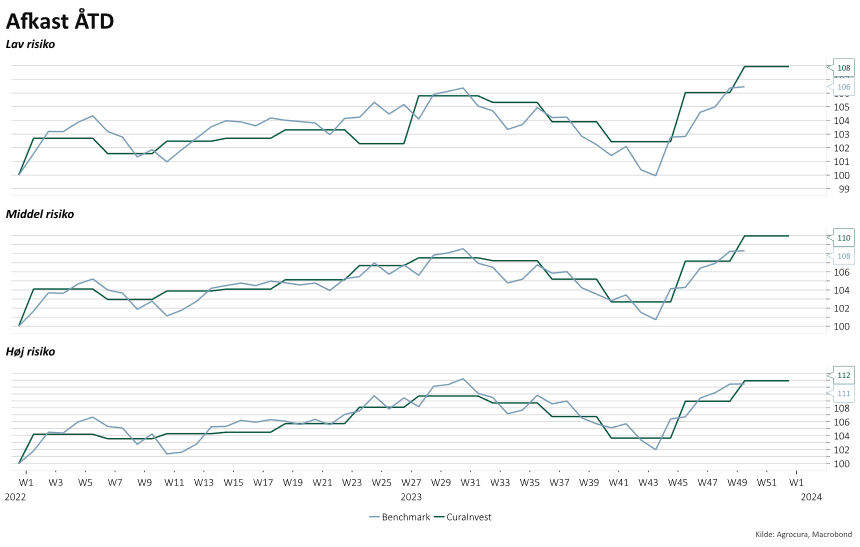

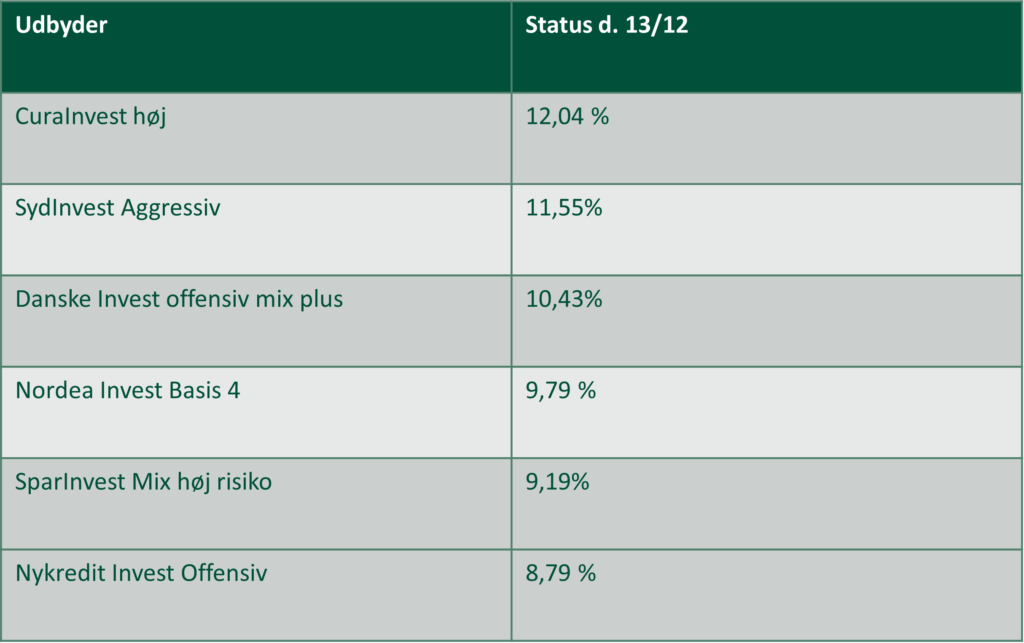

Gående ind i 2024 er der ikke noget der indikerer at vores modeller slår over lige med det første hvorfor vi holder fast i vores nuværende allokering. Det gør vi med ro i maven, fordi når vi sammenligner med vores benchmark har vi i andet halvår overhalet disse i alle porteføljer, som det ses i nedenstående graf. Kigger vi på vores konkurrenter har strategien i år ligeledes givet pænt afkast, i nedenstående tabel ses afkastene pr. 13/12, for høj risiko porteføljen.

Graf: Afkast CuraInvest vs. benchmark

Tabel: CuraInvest sammenlignet med konkurrenter

Vi ser frem til endnu et spændende år i 2024, og vil arbejde benhårdt på at porteføljerne også her ligger foran både benchmark og konkurrenter.