20.12.2023:

Elevator op, elevator ned

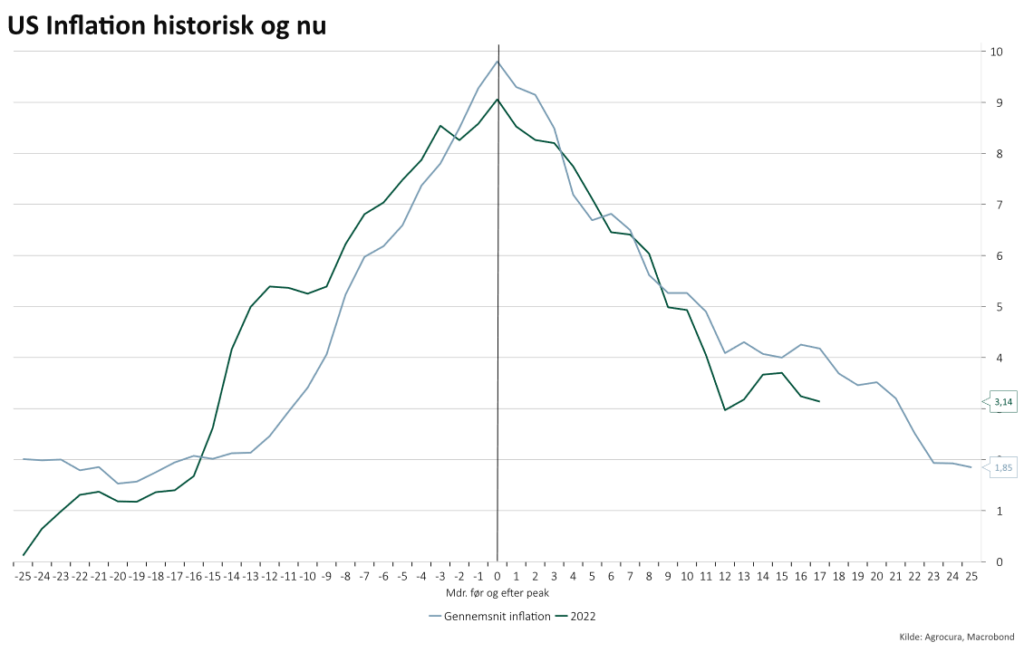

Sidste år op til jul skrev vi en analyse om at inflationen kunne falde lige så hurtigt som den steg, og kigger vi på nedenstående inflationsgraf er det præcis det der er sket i 2023 og faktisk hurtigere end historien ellers tilskriver.

Graf: US inflationsbølger historisk og nu

Resultatet har, indtil videre, dog ikke været en recession hvilket har sat spekulation i markedet om at centralbankerne (særligt den amerikanske) faktisk formår at fabrikere en såkaldt blød landing. De seneste 6-7 uger er det i hvert fald det investorerne har købt ind på, mens billedet i Europa er lidt mere dunkelt hvor de større økonomier på papiret allerede har et ben plantet i noget der kunne ligne en recession.

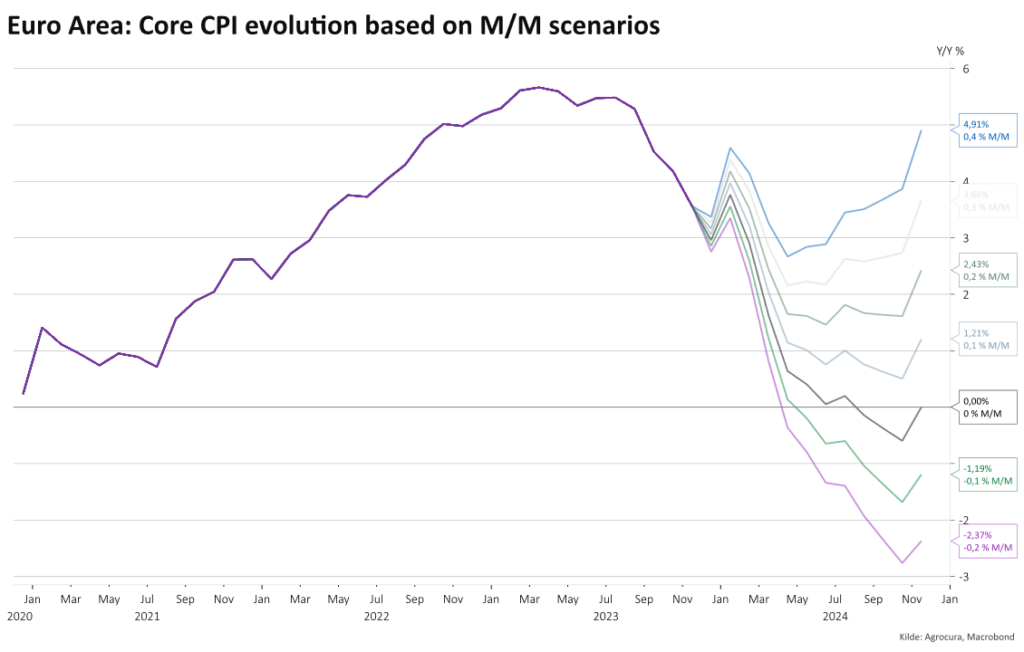

Recession eller ej ligner det, særligt for Europa, at de underliggende drivere ind i 2024 vil sørge for at inflationen fortsat vil søge ned, det selvom en lille stigning i starten af året er forventelig da nogle af sidste års basiseffekter løber ud. I nedenstående ses en simulering af den europæiske kerneinflation, hvor det tydeligt fremgår at der ligger nogle basiseffekter fra sidste i år i januar måneds tal. Derfra vil det forventeligt igen søge ned, i takt med at rentestigningerne marcherer sig gennem økonomien.

Graf: Simulering af europæisk kerneinflation

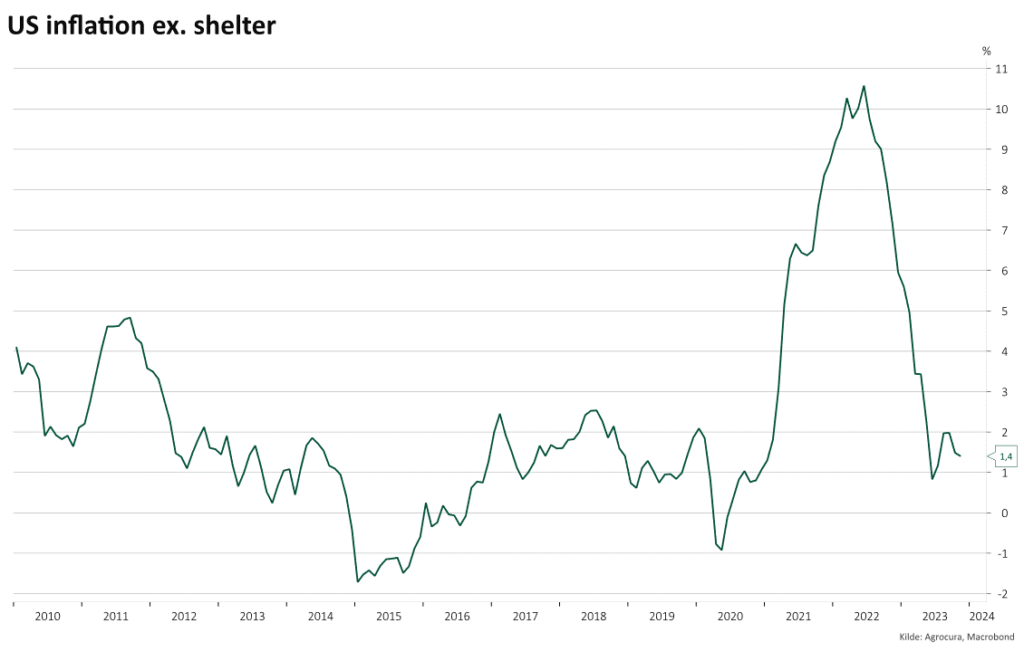

Kigger vi på USA er billedet mere tvetydigt. Starter vi med det positive så er den amerikanske inflation ligeledes faldet pænt tilbage og ligger på 3,1 % på årsbasis. Og selvom 3,1 % er for højt i forhold til 2 % målsætningen, er der alligevel grund til at sænke skuldrene hos den amerikanske centralbank. Den absolut tungeste komponent, shelter komponenten er også den mest forsinkede. Det betyder at USA’s tungeste komponent, der fortsat stiger med 6,5 % på årsbasis egenhændigt sørger for at inflationen er højere end målsætningen. Trækker vi shelter komponenten ud, kan vi se en amerikansk inflation der nu for sjette måned i træk ligger under 2 %, og er således opløftende læsning for centralbanken.

Graf: US inflation ex. shelter komponenten

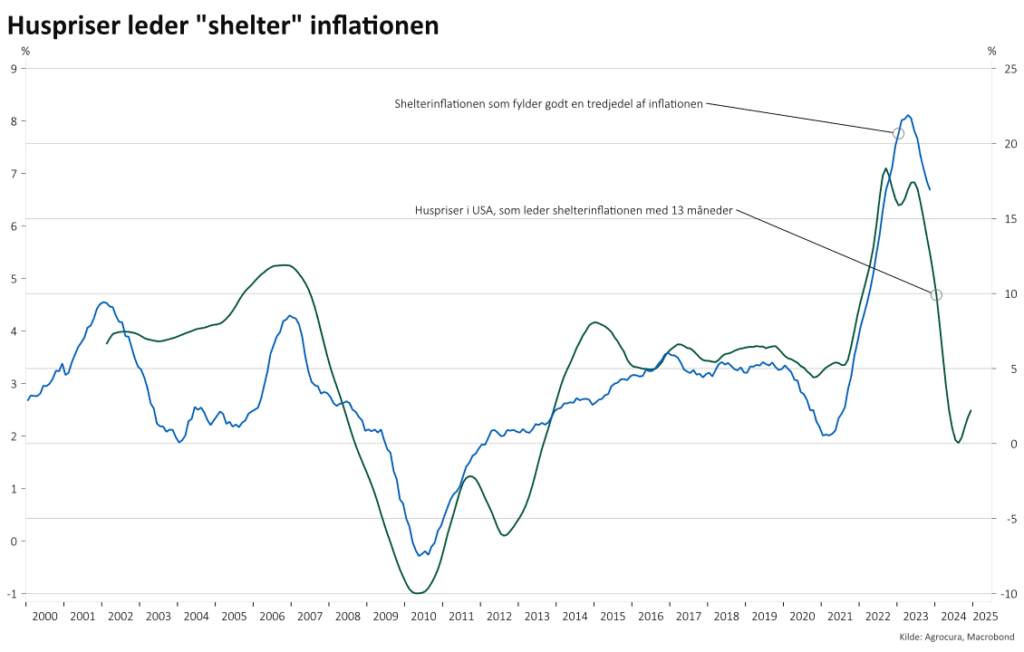

Kigger vi dernæst på udviklingen i shelter, er den som nævnt særdeles forsinket ift. den resterende del af inflationen og har først lige toppet efter sommerferien i år. Historisk har det været udviklingen i huspriser der leder shelter komponenten, er det også tilfældet denne gang, kan komponenten i 2024 trække inflationen ned, og ikke op som vi har set i 2023.

Graf: Huspriser leder shelter inflationen

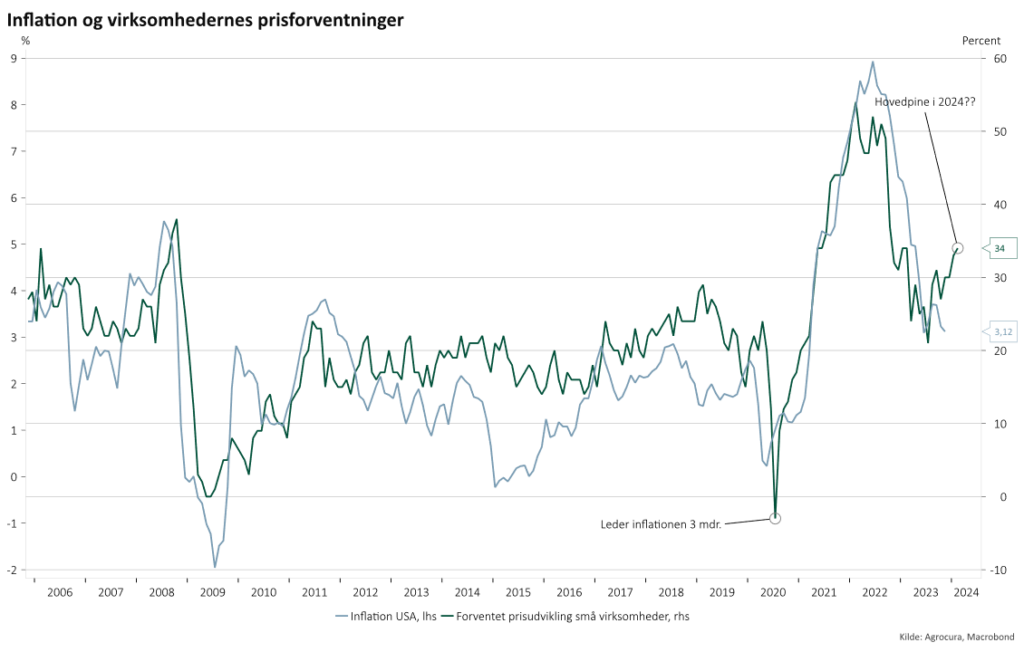

Helt så rosenrødt er billedet dog ikke når vi kigger på inflationen, særligt ikke i USA. Selvom arbejdsmarkedet begynder at vise svaghed, er det fortsat stramt og med store reallønsstigninger. Det gør også at virksomheder der forventer prisstigninger, igen er begyndt at stige. Således meldte 34 % af virksomhederne i november at de inden for 3-6 mdr. forventer at øge deres priser, en stigning fra 21 % ift. juli måned. Historisk har det ledt inflationen med 3 mdr.

Graf: Andel af små virksomheder der forventer prisstigninger

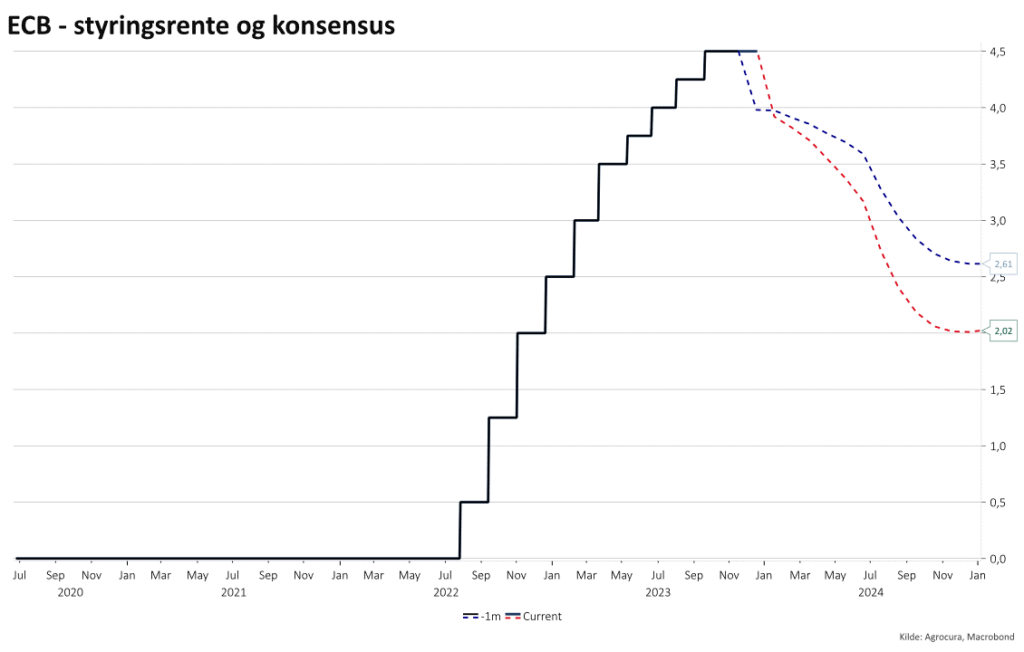

Kigger vi på markedets forventninger er stemningen dog vendt markant rundt. De lange renter som særligt i september og oktober havde det rigtig svært, er vendt rundt og de seneste 7 uger faldet kraftigt, hvilket også har fået markederne til at gentænke deres forventning til styringsrenterne hos centralbankerne. I nedenstående graf ses forventningen til styringsrenten i Europa og hvad markedet forventer ift. for en måned siden. Der er mange nuancer i den, men aktuelt indprises 8 rentesænkninger a 0,25 % mod 6 for en måned siden – det er sjældent markedet har ret, men det må alt andet lige trykke i selen hos ECB når vi samtidig kigger på inflationssimuleringen i graf nummer 2.

Graf: Forventning til renteudvikling

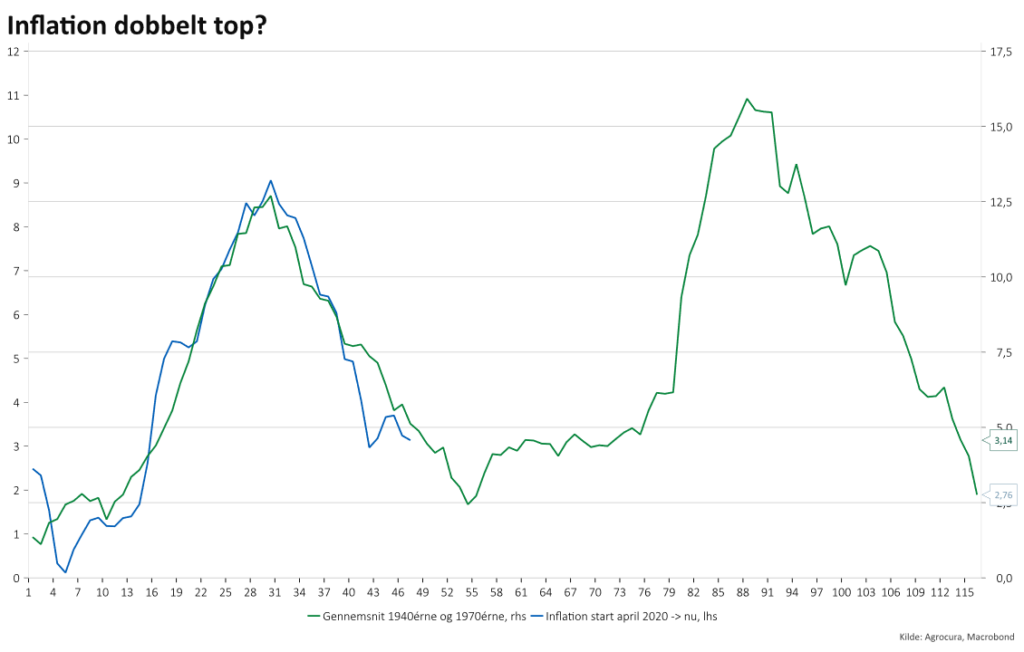

Vi har i løbet af 2023 talt om risikoen for en tilbagevendende inflation og dermed lave en ny inflationsbølge som vi har set i både 1940érne og 1970érne. Det er en risiko vi holder nøje øje med, og kigger særligt på udsigten på i positive reallønsfremgang i 2024 som en risiko i for at dette sker. Det skal ses i lyset af at inflationen falder tilbage, som centralbankerne reagere på, mens forbruger igen får købekraft qua lønstigninger.

Graf: Dobbelttop i inflationen?

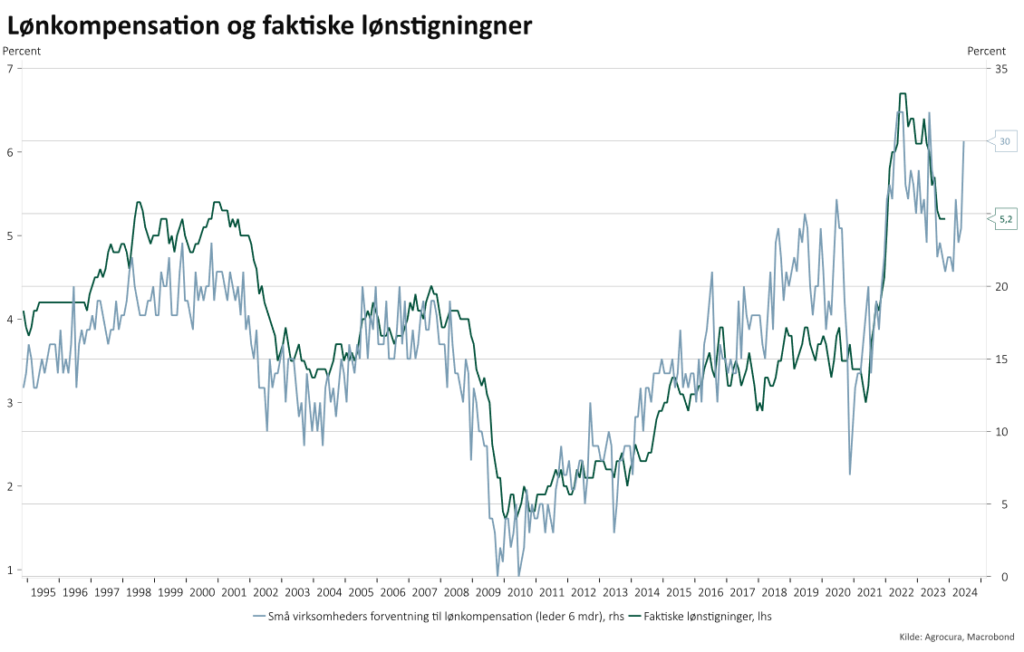

Også i forventningen til lønudviklingen er der særlige nuancer som er væsentlig at bemærke, deler vi det derfor op med USA og Europa igen. For USA er forcerne stærke relativt til Europa og kigger vi bare på sidste uges PMI tal der måler ervhervstilliden, pegede priser, aktivitet og beskæftigelse i Europa alle ned, mens de i USA alle pegede op. Og kigger vi på de små virksomheders planer for lønudvikling melder flere igen om at de kommer til at se lønstigninger, billedet over til den reelle lønudvikling leder disse med ca. 6 mdr. Det behøver ikke nødvendigvis være ensbetydende med at inflationen stiger, men vil forventelig alligevel være et fokusområde for den amerikanske centralbank.

Graf: Små virksomheder der forventer lønstigning og reelle lønstigninger

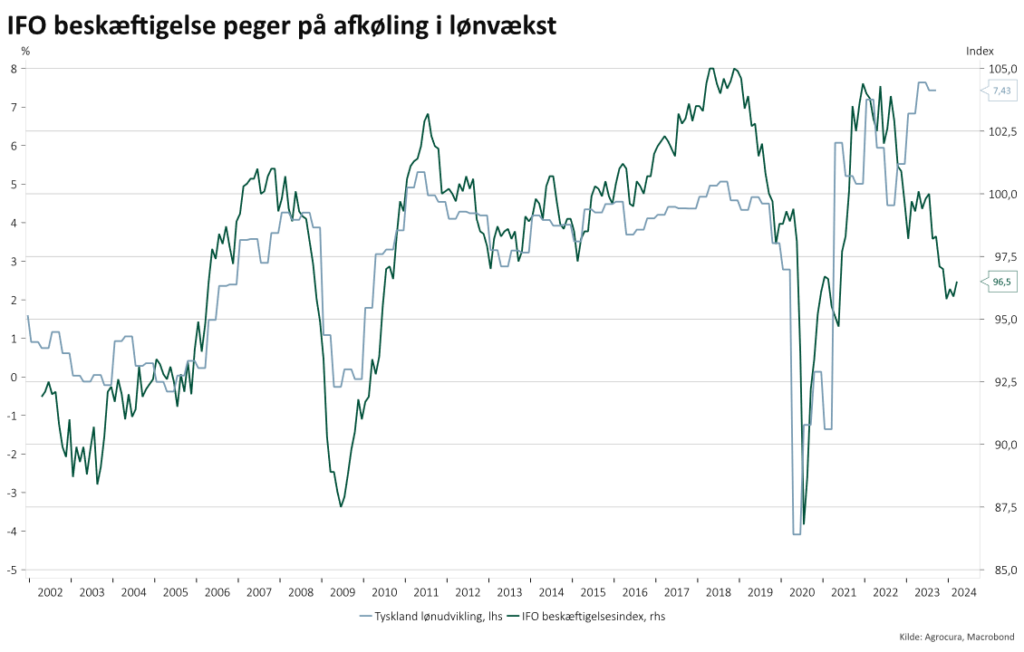

Kigger vi omvendt mod Europa og Tyskland viste denne uges IFO-tal for bl.a. beskæftigelsen at der er en væsentlig dekobling mellem den aktuelle lønudvikling. Den store reallønsfremgang vi lige nu ser, kan derfor vise sig at blive en kortvarig affære for Europa. Det samme billede indikeres også i Danmark, hvor antallet af nyopslåede stillinger på jobnet fortsætter med at falde, og er typisk en ledende indikator for en stigning i arbejdsløsheden.

Graf: IFO-beskæftigelse og udvikling i tysk løn

Konkluderer vi derfor på ovenstående ligner det at Europa både er tættere på rentenedsættelser og der vil komme flere rentenedsættelser relativt til USA. Indtil nu har ECB dog afvist at sætte dato på dette, men med ovenstående udvikling kan de snart blive tvunget til at tage stilling til det. Omvendt ser der i USA også ud til at være rentenedsættelser på tapetet, men der kan være flere bump på vejen end det der lige nu indikeres fra Europæisk side. Et væsentligt element er desuden at alle rentestigninger forventelig ikke er slået igennem i økonomien endnu, derfor vil eventuelle rentenedsættelser også først skulle arbejde sig igennem økonomien før de får virkning.

Dernæst havde man hverken i 1940érne eller 1970érne deciderede mål ift. inflationen, hvorfor styringen i renterne ikke var lige så effektiv som i dag. Ligeledes udgjorde industrien op mod 80 % af de vestlige økonomier og var mere sårbar over for bl.a. råvarerprisstigning, i dag er det ca. 15 %. Derfor er det heller ikke givet at der kommer en anden inflationsbølge, men et element vi skal skarpe på kan ske.