05.08.2024:

Afkastkommentar juli 2024

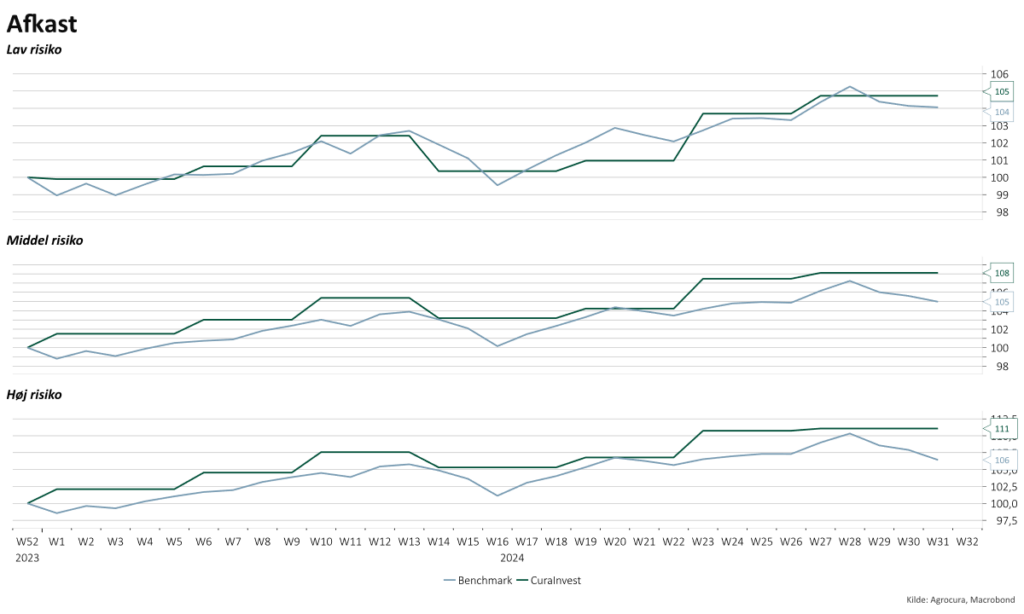

Trods volatilitet i slutningen af juli, markerede det endnu en måned med fremgang, hvor vores lav, middel og høj risiko noterede stigninger på. Hhv. 1,0 %, 0,6 % og 0,3 %. Særligt obligationerne performede efter centralbankerne i ECB og FED holdt renterne uændret, hvilket fik de fremtidige inflationsforventninger til at falde og dermed også renterne. Relativt til benchmark er alle tre porteføljer fortsat i front.

Vi plejer udelukkede at skrive om måneden der gik, vi bliver dog alligevel nødt til at kigge på starten af august, da modvinden i den grad er søgt ind på aktiemarkederne. Særligt techaktierne i Nasdaq har fået en hård medfart og lå i dag nede med 7 % en kort periode. Den største øretæve er dog at finde i Japan der var nede med næsten 12 % i en periode. Den japanske centralbank hævede i sidste uge renten til 0,25 %, mens den amerikanske forrige uge var så tæt på at sænke renten som muligt uden at gøre det. Det har ført til en massiv stigning i den japanske yen som har kickstartet aktiekorrektionen. Det sker med baggrund i at det lave rente miljø i Japan i mange er blevet anvendt som finansieringskilde, i en såkaldt ”carry trade”. Her låner investorerne i Japan til en lav rente og investere i andre lande til enten en højere rente eller andre værdipapirer. En stigende japansk rente og potentielt faldene amerikansk rente, forringer denne carry trade, mens stigningen i yen ligeledes gør det dyrere for investorerne. Når yennen på kort tid så stiger med 10 % er mange investorer således stoppet ud og har solgt deres værdipapirer for at indfri deres yen gæld, hvilket bidrager til de store bevægelser på markederne. Typisk vil volatiliteten være høj i nogle uger, men relativt kortfattet, hvorfor markedets reaktion på den korte bane virker overgjort.

Ind i efteråret vil fokus dog blive igen blive skærpet omkring centralbankerne, da afvejningen efter de dårlige nøgletal de seneste uger har øget risikoen for at centralbankerne holder renterne for højt for længe og dermed føre til recession – det er i øvrigt det vi har positioneret porteføljerne efter i en rum tid.

Afkast vs. benchmark ÅTD: