08.11.2024:

Fra trækhest til gyngehest, tysk økonomi i grafer – Chartpack

Det amerikanske valg har trukket de fleste overskrifter i denne uge. Tyskland har dog også deltaget i festen, men med en uheldig rolle som blot understreger de problematikker tysk økonomi kigger ind i.

Den tidligere økonomiske trækhest, ligner mest af alt en stillestående gyngehest, der har svært ved at rykke sig nogen steder. Vi har samlet tysk økonomi i nedenstående grafer:

1: Mantraet fra Tyskland (og EU) har igennem lang tid været ”skal det være her, skal det reguleres”. Det gør dog vækst og innovation til en svær øvelse

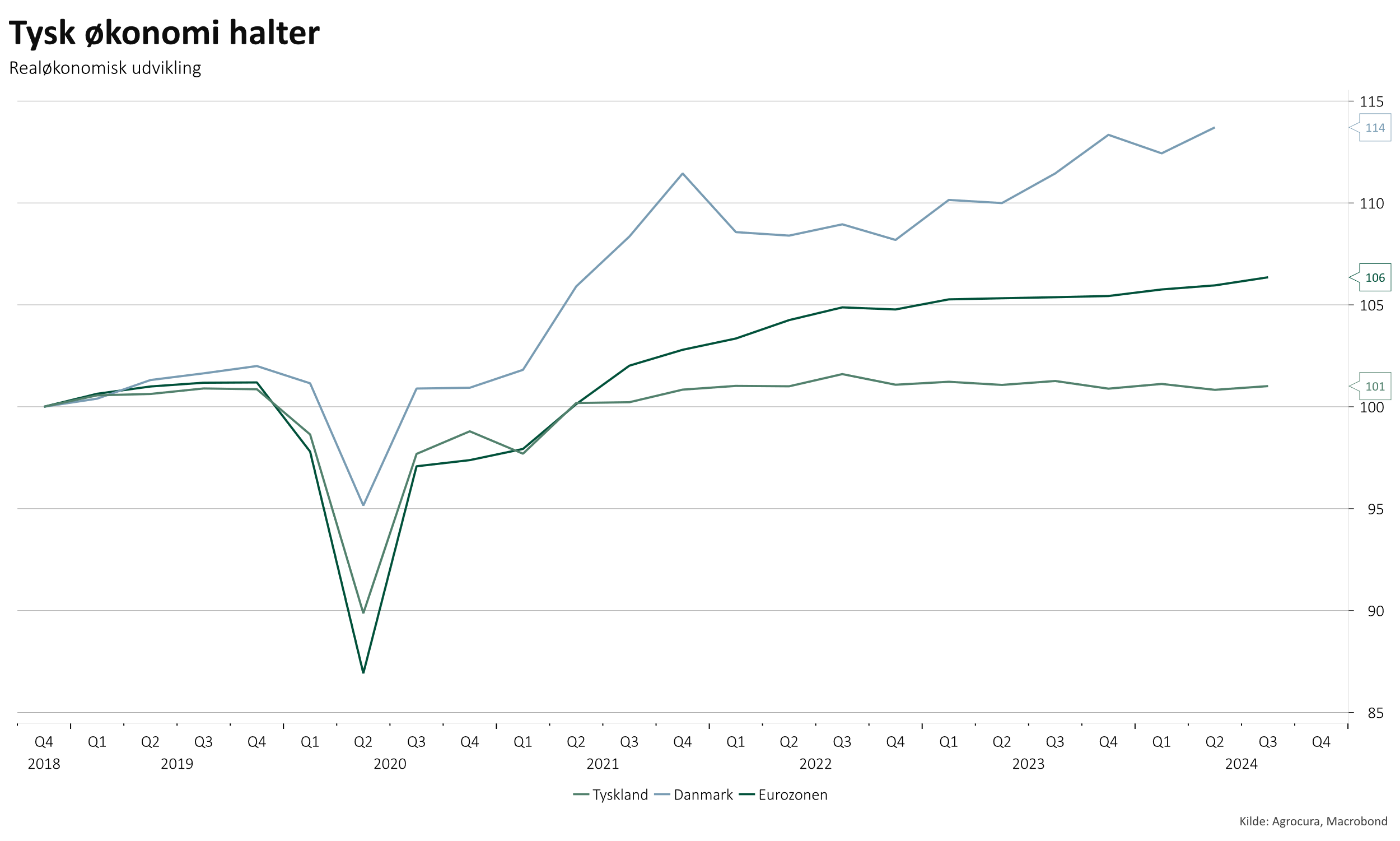

2: Den reale vækst i Tyskland (lysegrøn) har siden 2019 været en mangelvarer. Så renset for inflation har tysk økonomi haft svært ved generere tilvækst, samme syndrom som Italien har været præget af siden deres deltagelse i Euroen tilbage i start 00érne. Her er Danmark (lyseblå) i øvrigt en ener, kraftigt bakket op af en solid medicinalindustri.

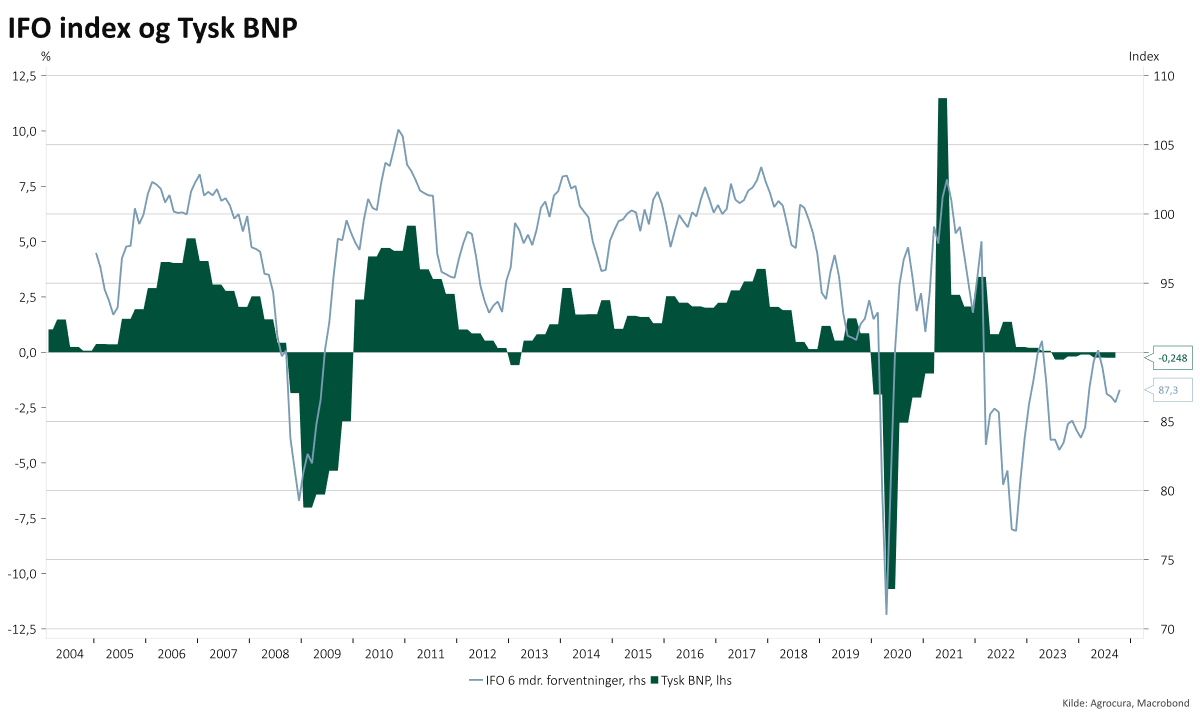

3: Forventningerne til de næste 6 mdr. (lyseblå) er heller ikke udpræget positiv læsning. Spørger man de ca. 7000 virksomheder der indgår i IFO indekset er stemningen bedre end i 2022, men ikke noget der er i nærheden af fordums vækststyrke, hvorfor BNP vækst (mørkegrønne område) må forventes begrænset.

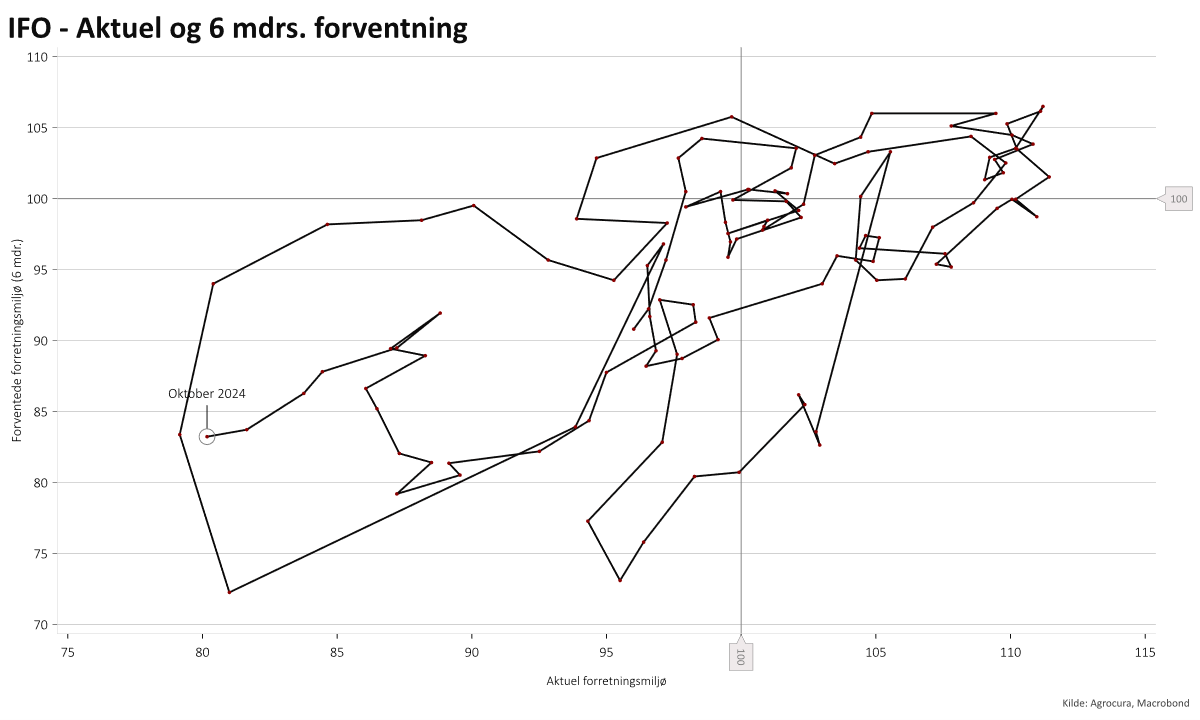

4: Kigger vi dernæst på aktuelle forretningsklima (vandret akse) sammenholdt med forventningerne de kommende 6 mdr. (lodret akse) taler billedet næsten for sig selv, de seneste 10 år er det kun Coronamånederne marts og maj 2020, der har været svagere.

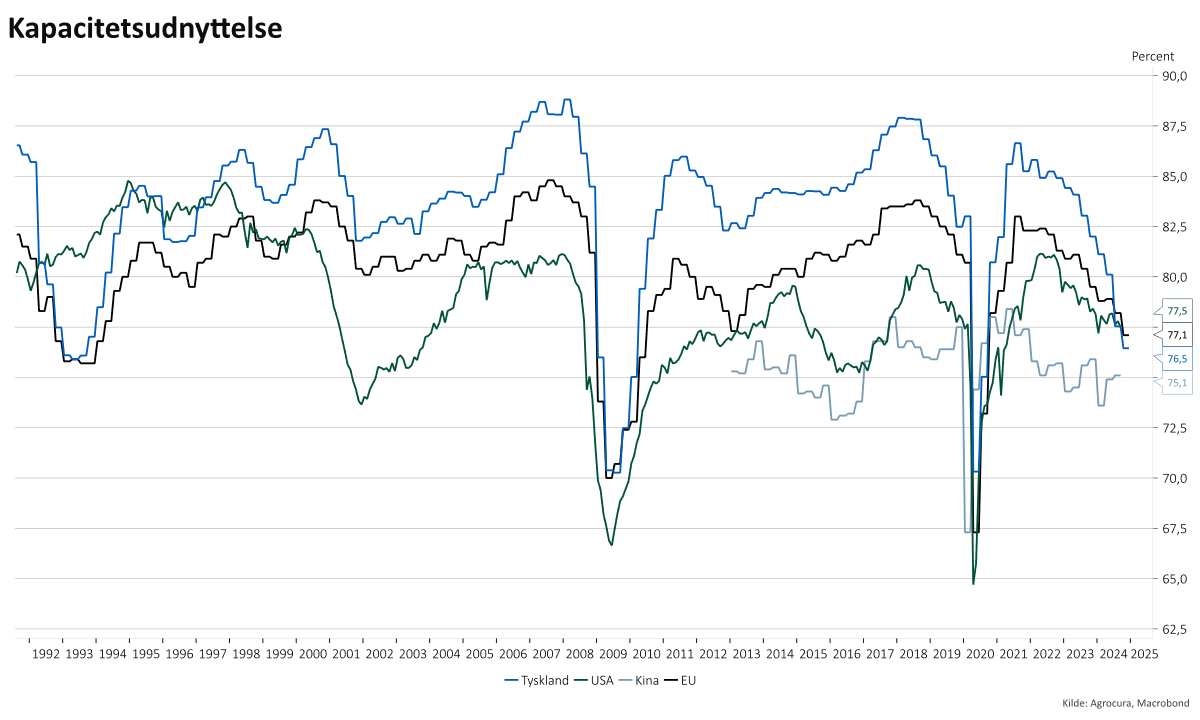

5: Det kan man bl.a. også se på trenden i kapacitetsudnyttelsen. Her ligger Tyskland (blå) på niveau med USA (grøn) og EU (sort), men trenden de seneste kvartaler har været kraftigt nedadgående, og nærmer sig den kinesiske (lyseblå).

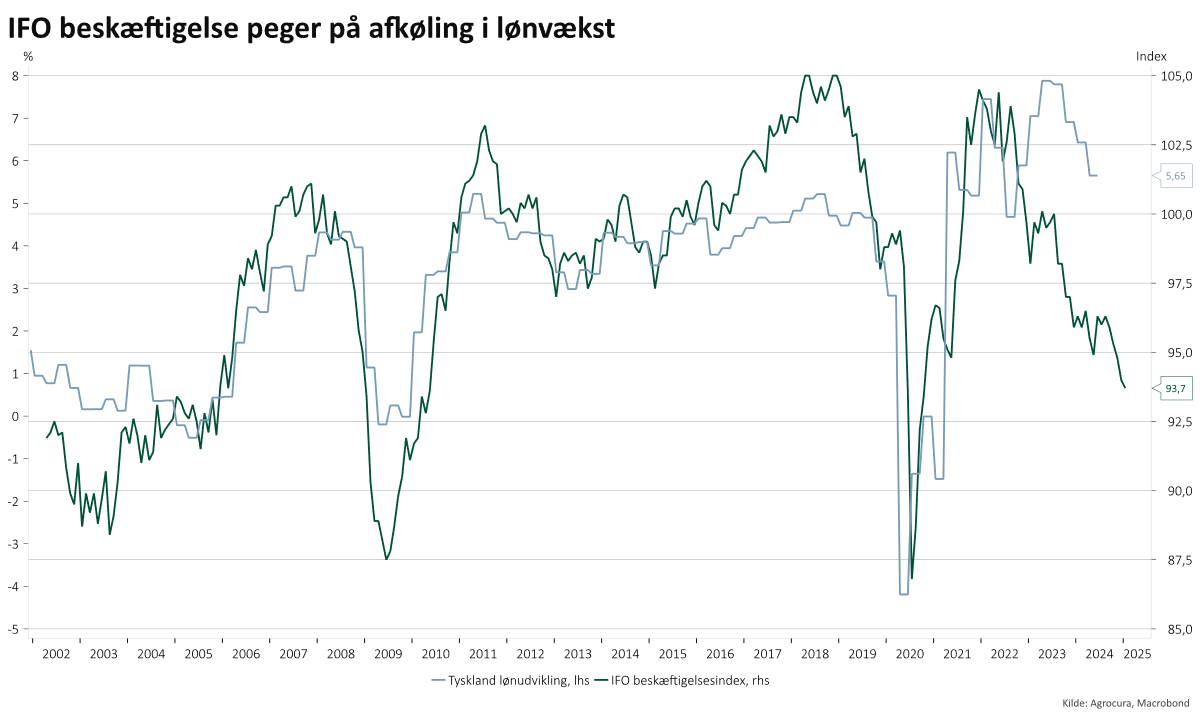

6: Spørger vi igen de 7000 virksomheder i IFO indekset og deres forventninger samt behov for beskæftigelse (mørkegrøn) peger den kraftigt ned med læsninger kun set under corona og finanskrisen. Det plejer endvidere være en indikation på den fremtidige lønudvikling (lyseblå) – det kræver nosser (eller for nogle situationsfornemmelse) at gå ind på hjørnekontoret at bede om lønstigninger i disse situationer.

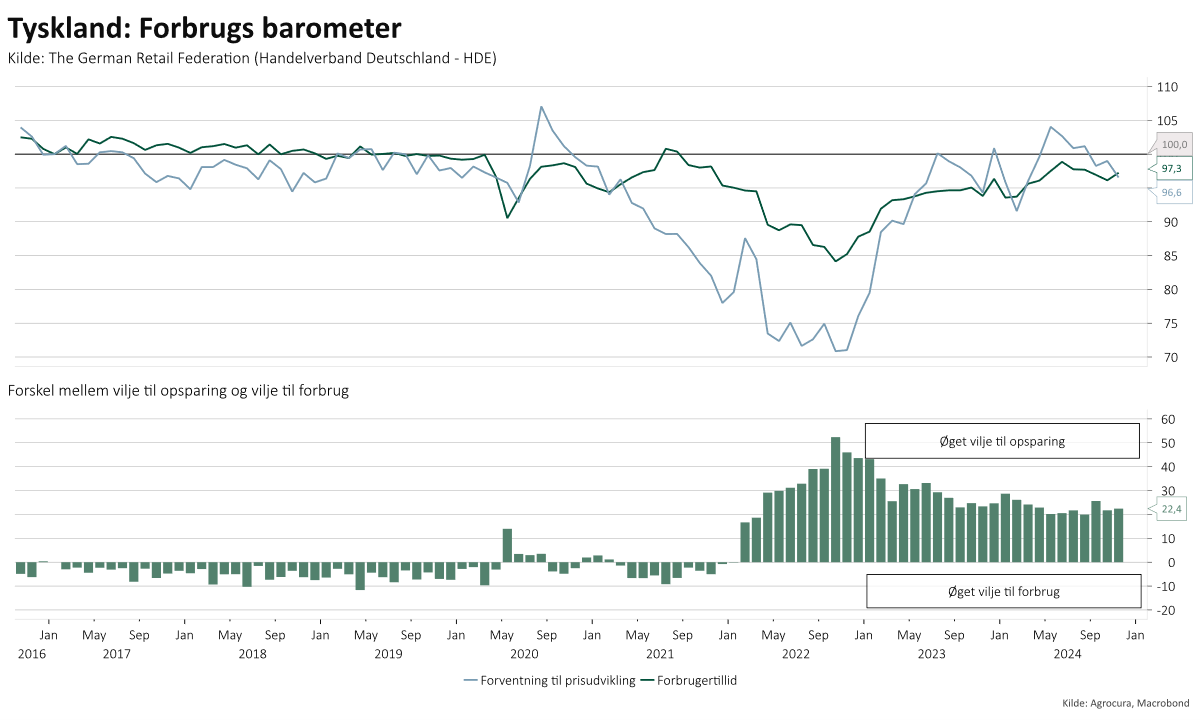

7: Sammenholdt med ovenstående, samt forbrugernes forventning om vedvarende høje priser (lyseblå) og forbrugernes vilje til opsparing markant højere end viljen til forbrug (grønne søjler nederst).

8: Det har fået den tyske forbruger til at spare op i højeste tempo de seneste 25 år, kun overgået af Corona hvor der var nedlukning.

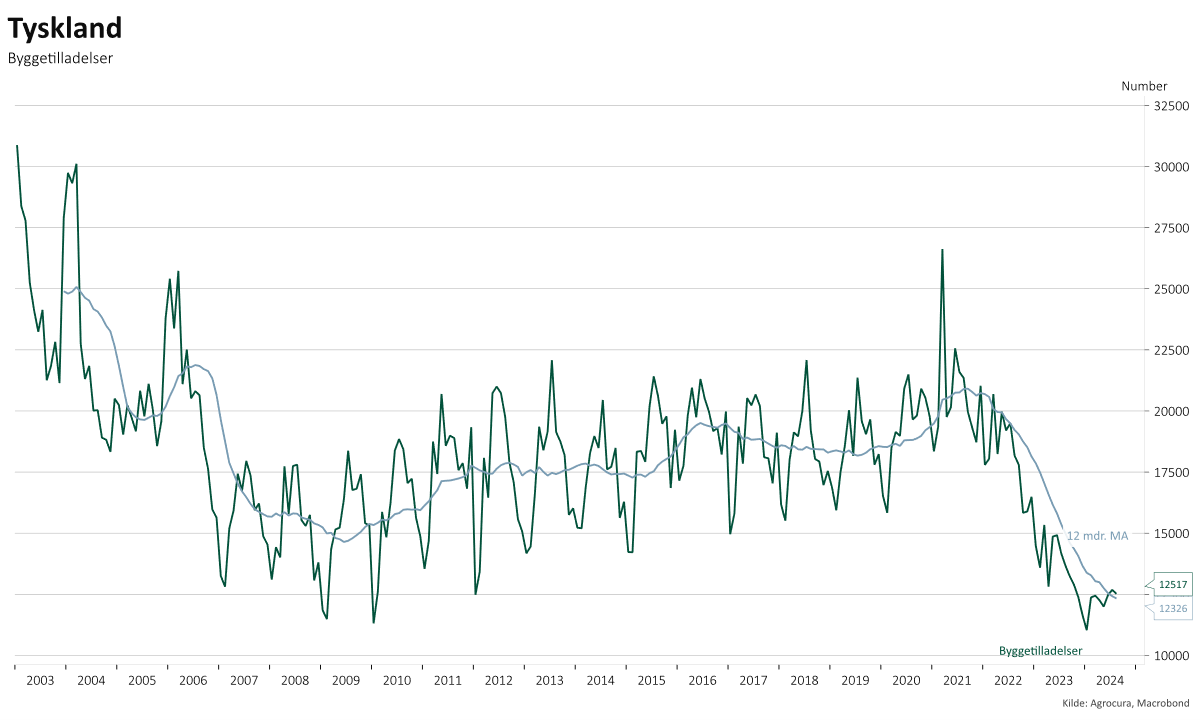

9: Med høj opsparing, forventning til vedvarende høje priser og et stadig relativ højt renteniveau, har det givet en kollaps i antallet af byggetilladelser (mørkegrøn i nedenstående) som er 40 % lavere end toppen i 2021. Men dog over sit 12 mdr. gns. (lyseblå)

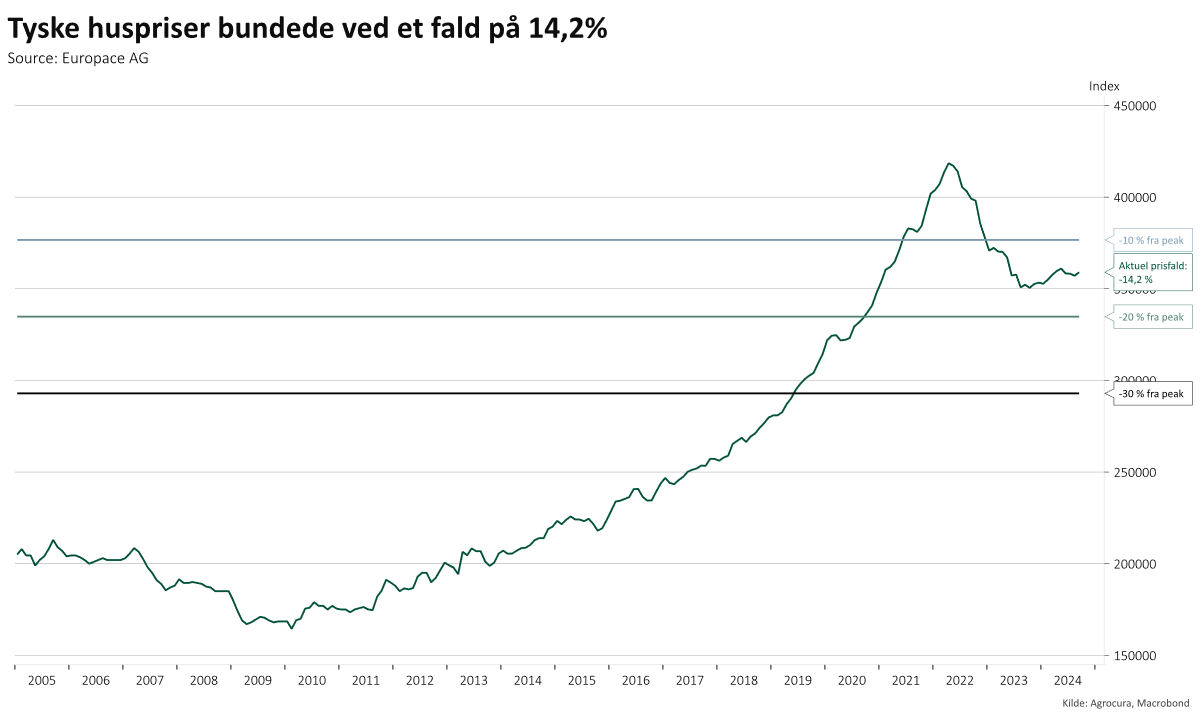

10: Det har ligeledes lagt pres på boligpriserne som er 14 % lavere siden toppen i 2021. Så med udsigt til lavere lønvækst eller potentiel fyring, samtidig med forbrugernes største investering mister værdi, øger det ikke ligefrem den indenlandske efterspørgsel.

11: Der er dog et lille håb for at byggebranchen har lagt det værste bag sig. Spørger vi bygge branchen bliver færre ordet nu aflyst relativt til for et år siden (lyseblå). Dog melder stadig omkring 50 % af byggebranchen omkring manglende ordrer (mørkegrøn), men ligeledes lavere end for et år siden. Formentlig stimuleret af udsigten til lavere renter.

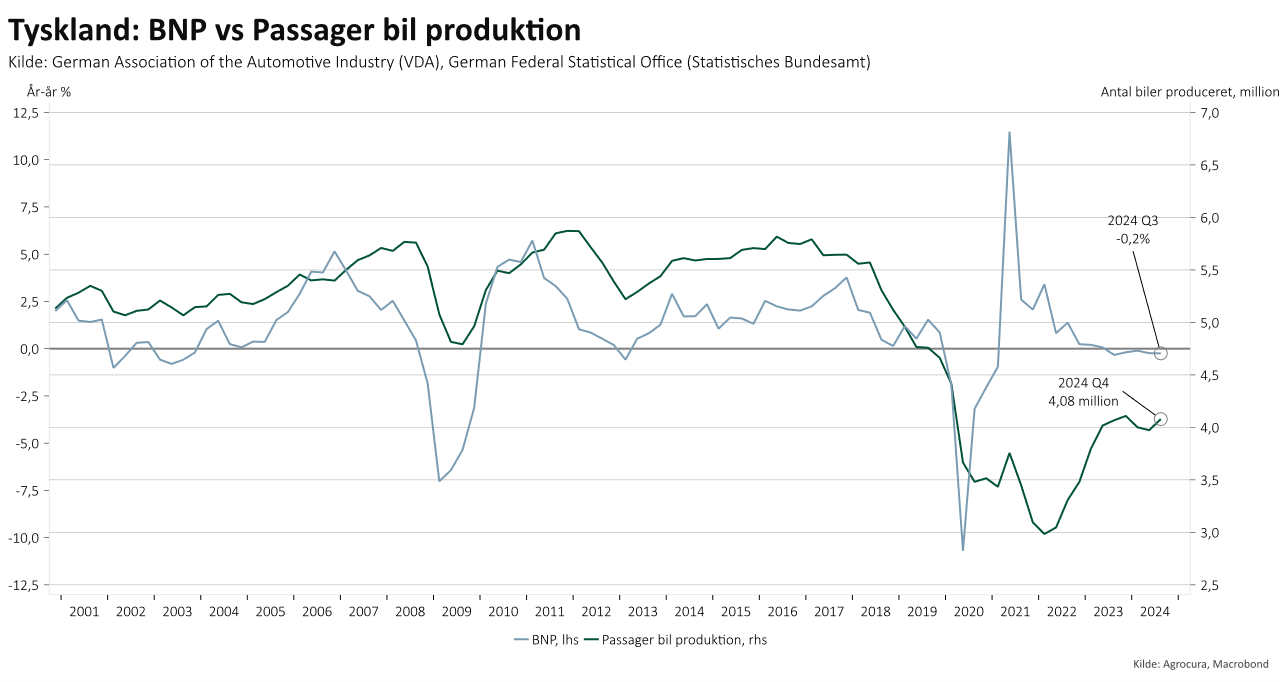

12: Byggeriet er dog ikke eneste sted Tyskland er udfordret. Deres flagskib med produktion i bilindustrien (lyseblå) har siden Corona også mødt markant modgang, både med hårdere Co2 regler, og hårdere konkurrence. Særligt den hårdere konkurrence udstiller tysk bilindustri og får hele industrien til at ligne Nokia historien om igen, ligesom det presser BNP-vækst både realt og nominelt (lyseblå).

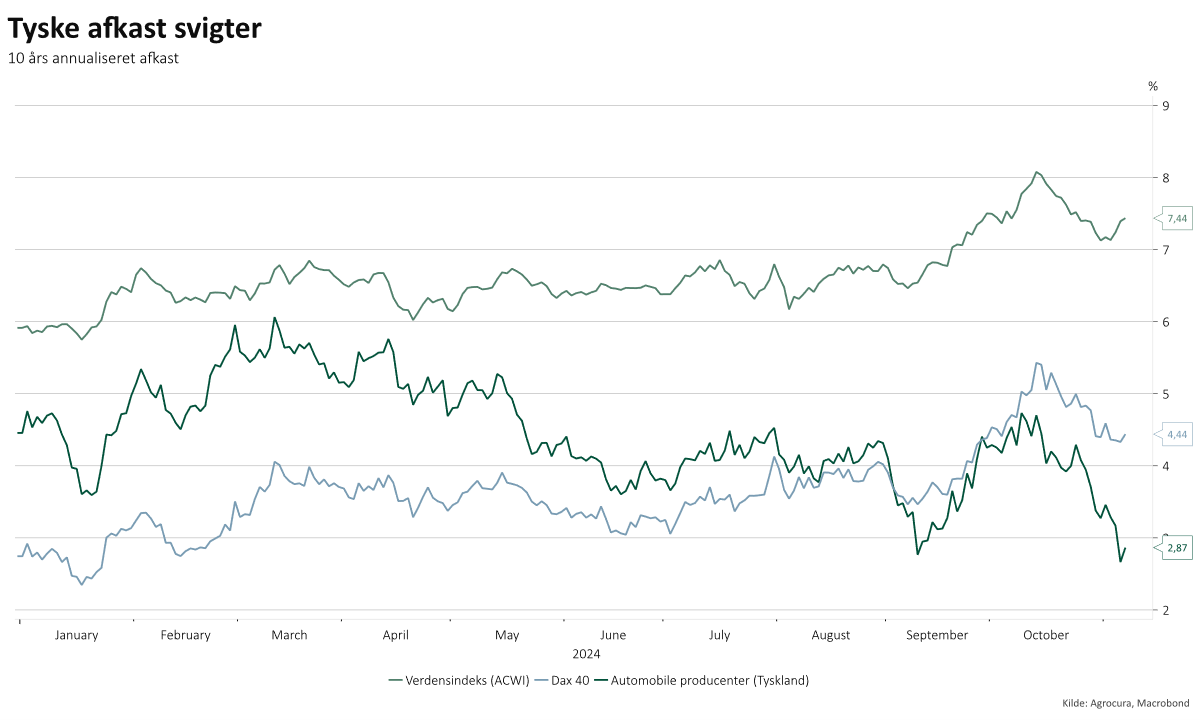

13: Det billede kigger aktiemarkedet ligeledes ind i hvor bilsektoren som helhed de seneste 10 år ”blot” har leveret et årligt afkast på 2,87 % (mørkegrøn). Det rammer det tyske aktiemarked som helhed der over de seneste 10 år har leveret et årligt afkast på 4,44 % (lyseblå), mens verdensmarkedet ligger på 7,44 % (lysegrøn).

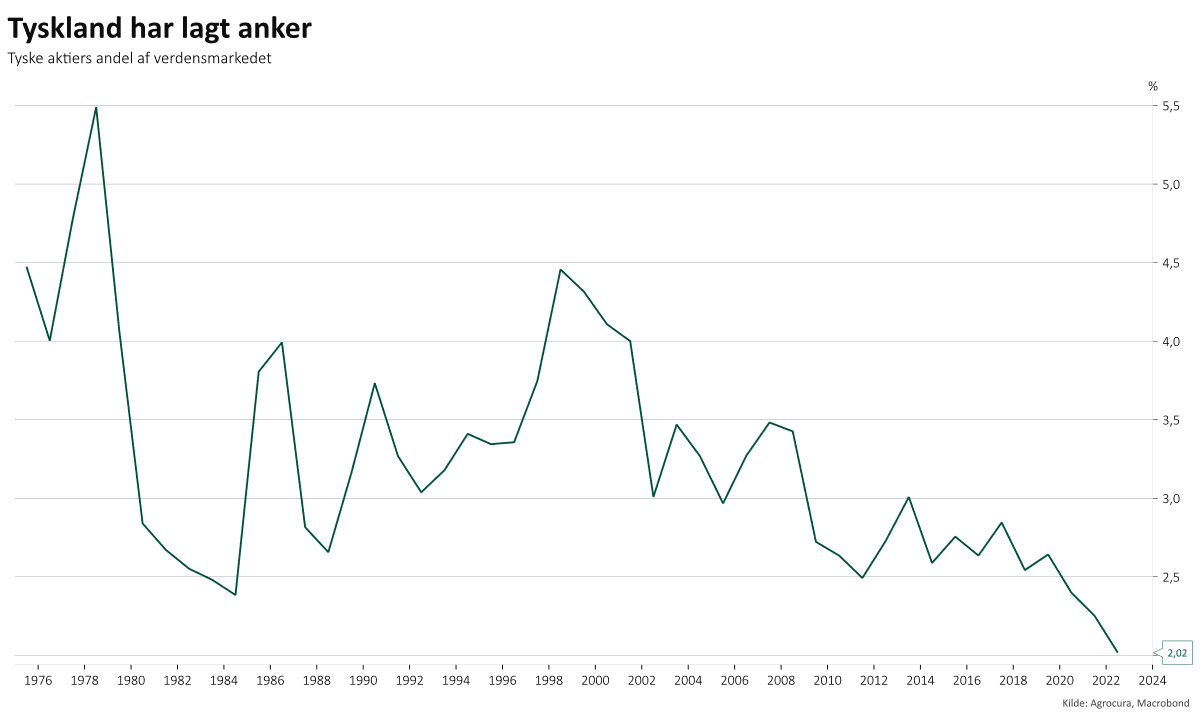

14: Set over lang tid er det ikke en ny tendens, men et element der har stået på i lang tid, hvor tyske aktier udgør stadig mindre af det globale marked, og står nu for blot 2 % af det globale aktiemarked.

15: Strukturelt går Tyskland (som mange andre EU lande) en udfordrende tid i møde, med en aldrende demografi, sociale ydelser, særligt til pension der stiger (mørkeblå), mens også ydelser til social understøttelse (turkis) ventes at stige markant og udgør mere end 40 % af budgettet.

Kilde: welt

16: Specifikt for Tyskland har de heller ikke gjort det let for sig selv, ved i eksplosivt tempo at få næsten 6 mio. immigranter til landet der i begrænset omfang er integreret og belaster de social ydelser.

Kilde: FT

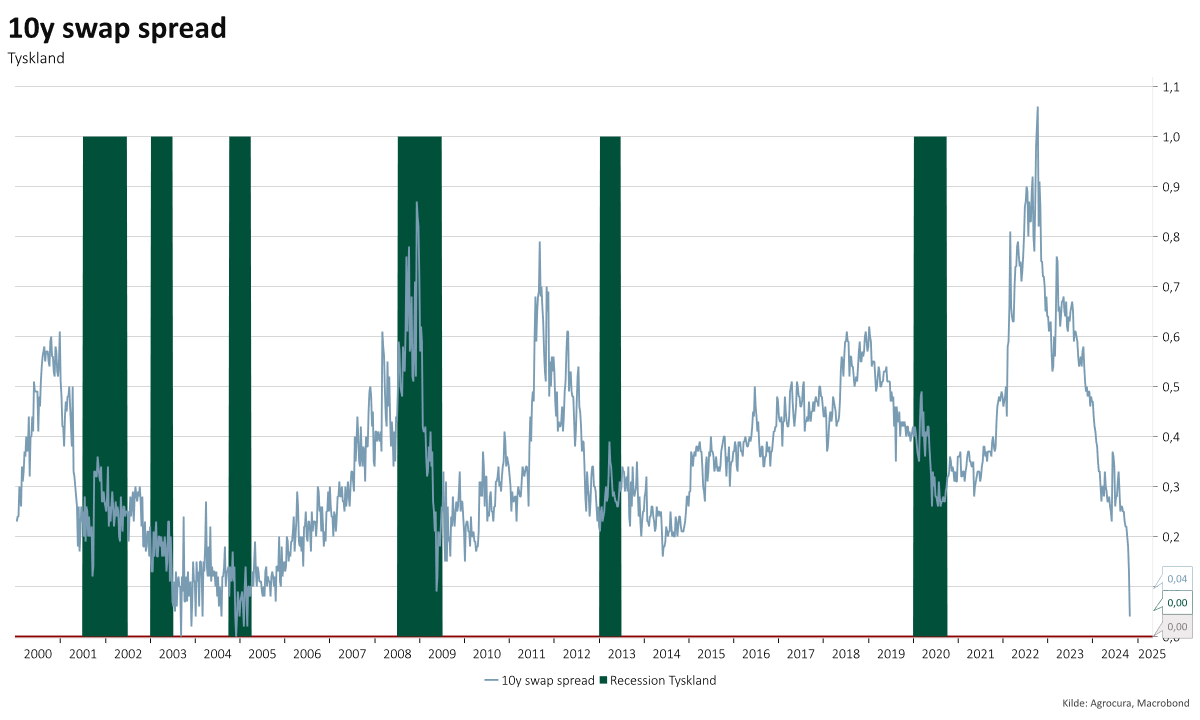

17: Netop sociale ydelser var også i denne uge på det politiske tegnebræt, som kostede finansministeren jobbet, da han ville skære i bl.a. de sociale ydelser. Det kalder derfor på et valg, og vi har dermed Europas to største økonomier (Tyskland og Frankrig), hvor den politiske i stigende grad bliver udstillet. Det går ikke ubemærket hen på finansmarkedet, hvor de 10-årige swapspread, der måler forskellen mellem statsrenter og swaprenter balancer på nulpunkt hvilket vil groft sagt vil sige investorerne forlanger samme afkast i udlån til Tyskland som til virksomhederne. Normalt noget der opstår i og omkring recessioner.

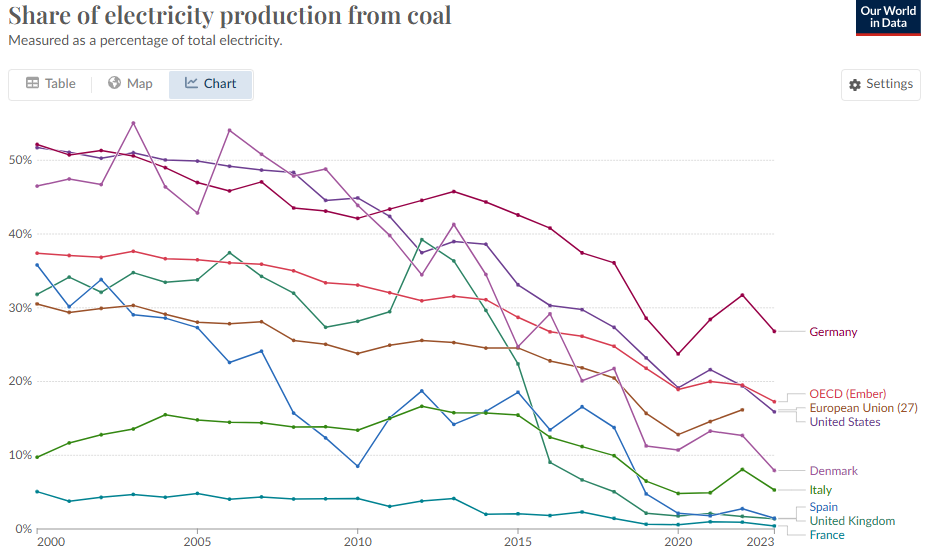

18: For at gøre ondt værre har deres energi politiske beslutninger været en fiasko, hvor man har droppet den stabile, og sammenlignet med Frankrig, nyere anlæg i atomkraft og gjort sig afhængig af russisk gas. Vi kender alle resultatet heraf, men har trods de stærke grønne bevægelser er den tyske Co2 udledning ved energi produktion blandt dem der sviner mest. Landets største kilder til energi kul, vind og gas. Relativt til resten af EU og øvrige OECD lande er Tyskland det land der får størstedelen af sin energi fra kul.

Kilde: our world in data.

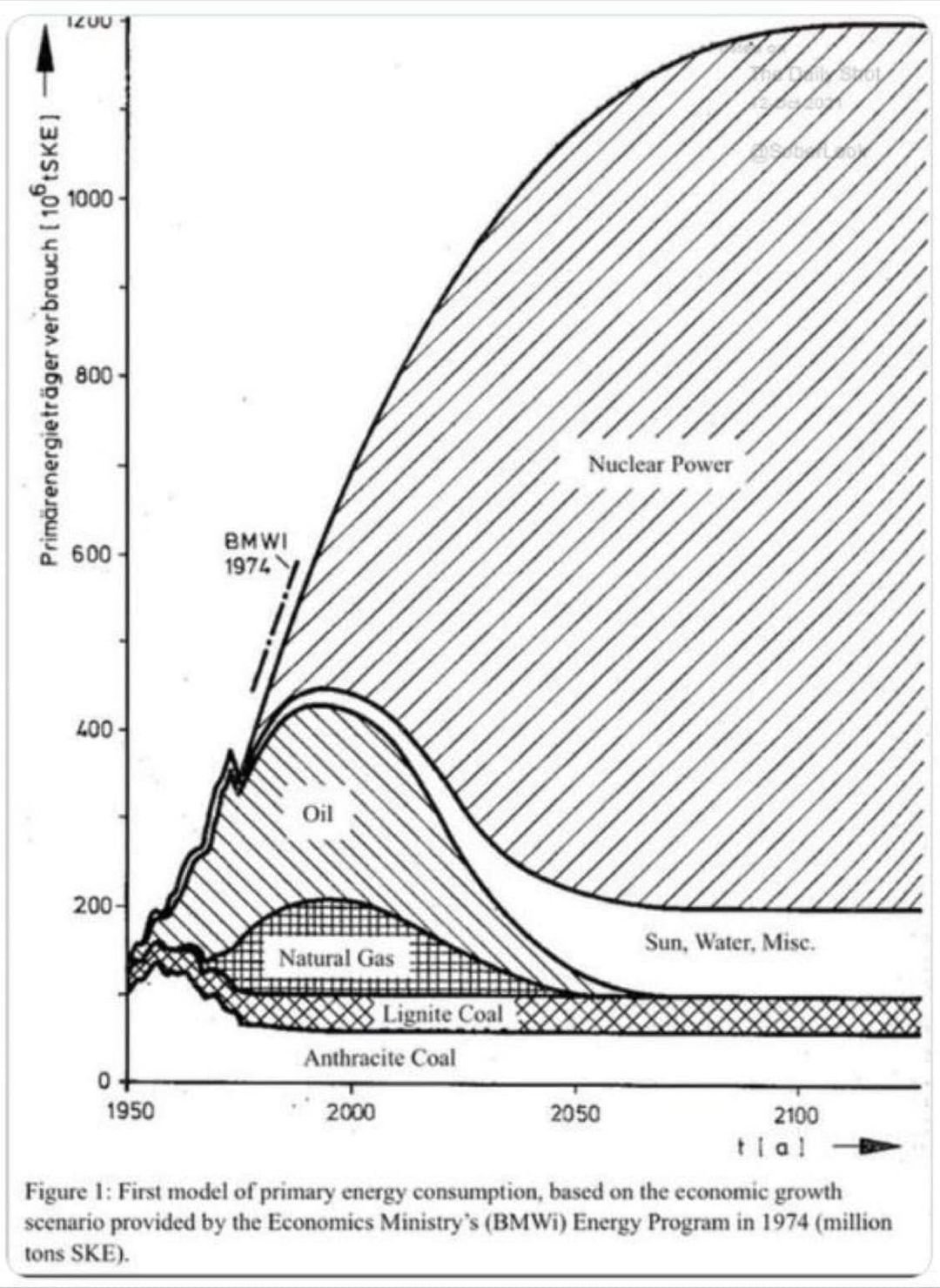

19: Det til trods for man i 1974 havde en klar ambition om at det skulle komme fra både ren og stabil atomkraft (den franske model). Co2 udledningen pr. produceret kilowatt er ifølge electricitymaps indtil nu i 2024 er derfor 582 g i Tyskland, til sammenligning den franske, som får 72% af deres energi fra atomkraft 52 g.

Der er naturligvis lyspunkter, men den store positive historie i Tyskland og flere andre steder i EU er svær at få øje på, hvor det strukturelle perspektiv bliver udfordret.

I CuraInvest er vi undervægtet europæiske aktier.