17.10.2024:

Kina løber med overskrifterne

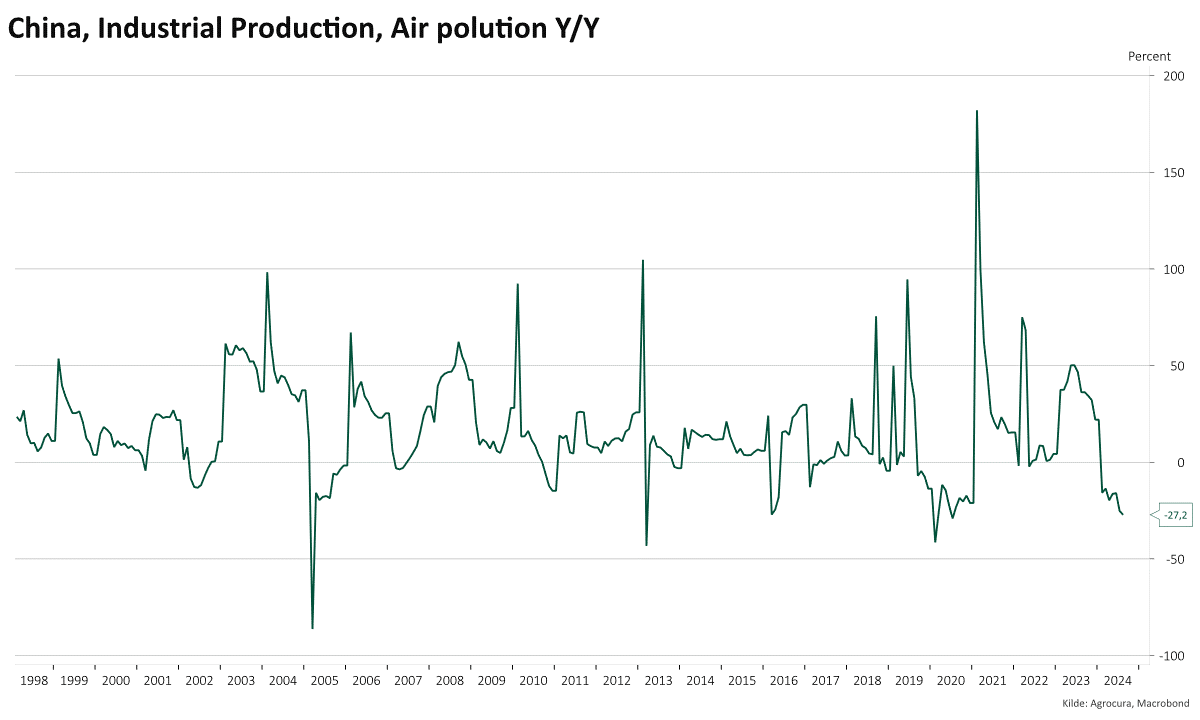

På vores netop afholdte investeringsmøder i september plæderede vi for at Kina vi skulle have et fokus på Kina. Det var bl.a. med udgangspunkt i nedenstående graf, hvor den Co2 udledningen i den kinesiske industriproduktion er faldet med 25% over året. Så spørgsmålet er om de er blevet mere ”stuerene” eller om den kinesiske økonomi har det svært? Konklusionen for os har i et stykke tid været sidstnævnte og sammen med politisk enevælde til præsident Xi, var det grunden til vi sagde farvel til vores investering i landet i slutningen af 2022.

Graf: Co2 udledning kinesisk industriproduktion

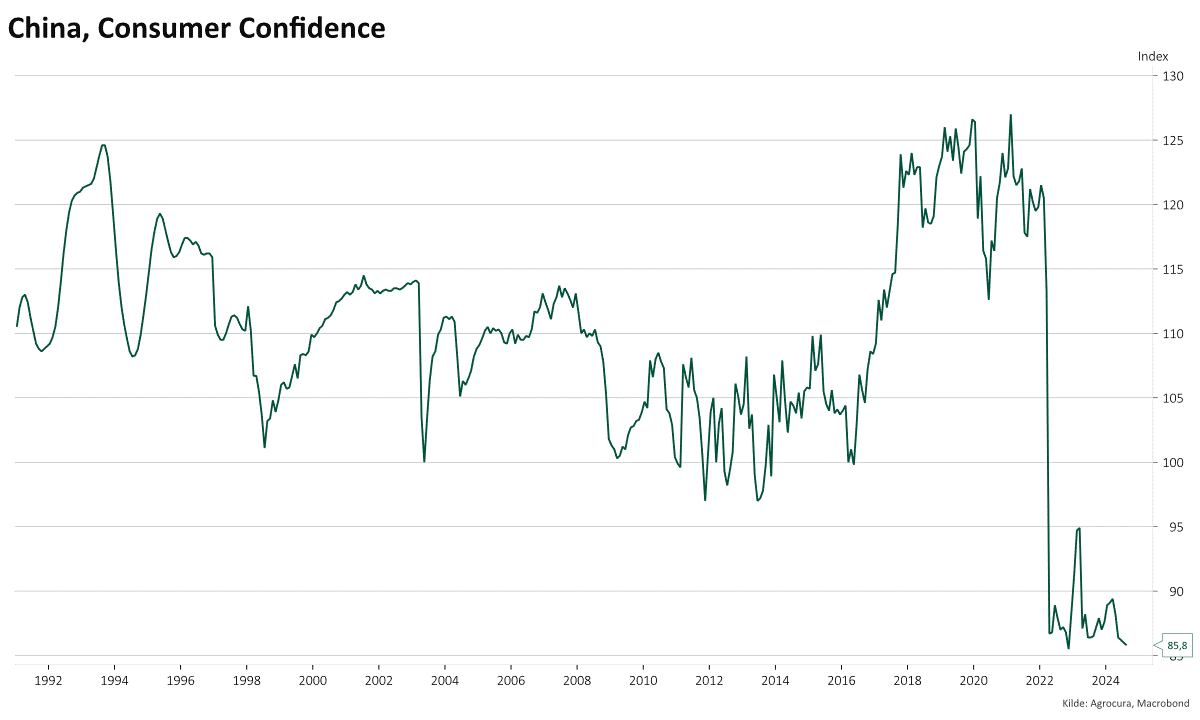

Siden har markedets forventninger gang på gang været at når de for alvor fik lukket op efter Coronanedlukningerne, så ville den økonomiske vækst igen buldrer derudaf. Lige så mange gange er investorerne blevet skuffet, og har bl.a. også kunne konstatere at udfordringerne i den tidligere vækstmotor, ejendomssektoren, nok er gået i stå. Det er på mange måder problematisk da op mod 2/3 af den gennemsnitlige kineser har sin opsparing placeret direkte eller indirekte i sektoren. Det har fået opsparingsraten til at stige eksplosivt, op til ca. 30 % hvis man skal tro kinesiske tal, men også ført til et kollaps i den indenlandske efterspørgsel og forbrugertillid, som det fremgår af nedenstående graf.

Graf: Forbrugertillid Kina

Dertil har brud i forsyningskæder og on/friendshoring, hvor virksomhederne hiver produktion hjem eller tættere på, ligeledes påvirket Kinas muligheder for at hente aktivitet udefra. Så helt strukturelt er Kinas økonomi ramt på begge de fronter der tidligere har drevet den økonomiske vækst, som i perioder både har været 10 og 20 % vækstrater af BNP. Det har bl.a. ført til at vækstraterne nu projekteres til ”blot” 4 % hvilket i danske termer er meget, men i kinesiske termer det laveste i flere årtier, og med en retning mod en strukturel vækst på 2 % eller lavere. Det betyder også at der er kæmpemæssig overskudskapacitet i den kinesiske økonomi, som er med til at drive prisudviklingen lavere og gør at Kina de seneste kvartaler har bevæget sig ind og ud af deflation, altså et reelt fald i de kinesiske priser.

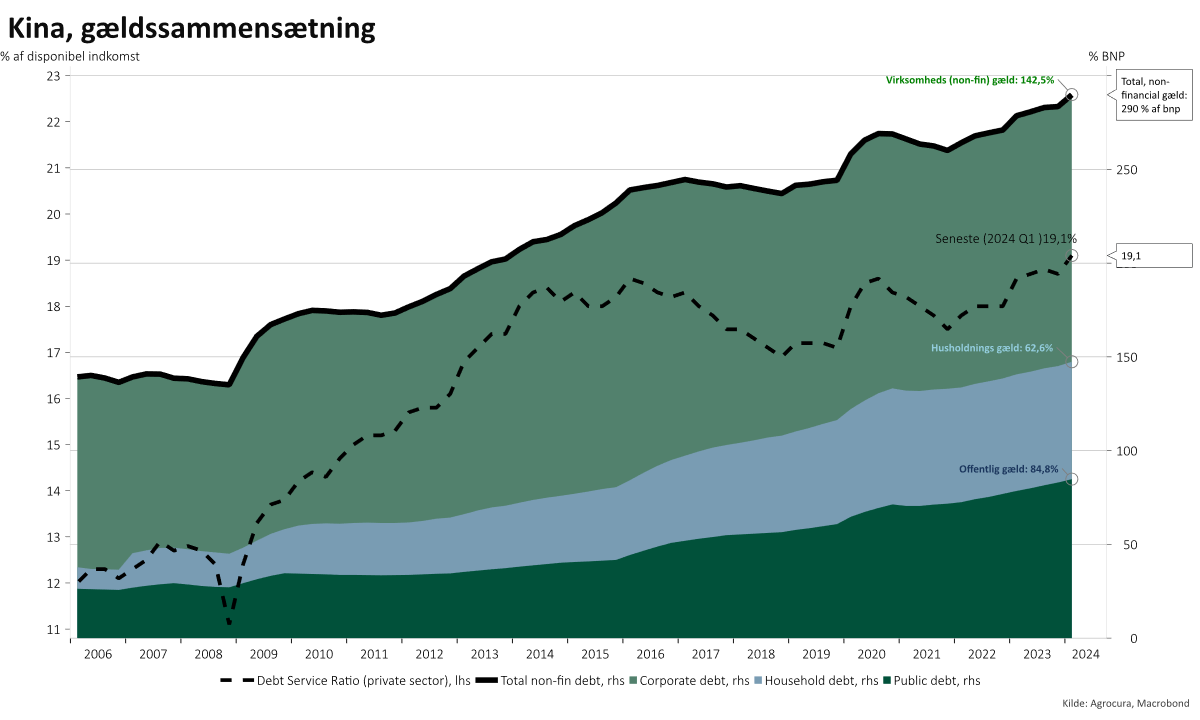

Deflation er på alle måder ikke ønskværdig for en økonomi der per definition er bundet op omkring økonomisk vækst, hvorfor bruge penge i dag når det forventeligt er billigere i morgen? Det er ligeledes problematisk når gælden i % BNP har krydset 300 % i Q3. Kina har historisk haft en historik for at pakke gælden ind i virksomhederne, særligt de offentlige, så staten på papiret ser lidt pænere ud. Derfor ser vi også en virksomhedsgæld uden for den finansielle sektor står for 142,5 % af BNP, mens den offentlige gæld står for ca. 84 %, men som dog er vokset ganske markant og fordoblet siden 2015.

Graf: Gæld i % af BNP

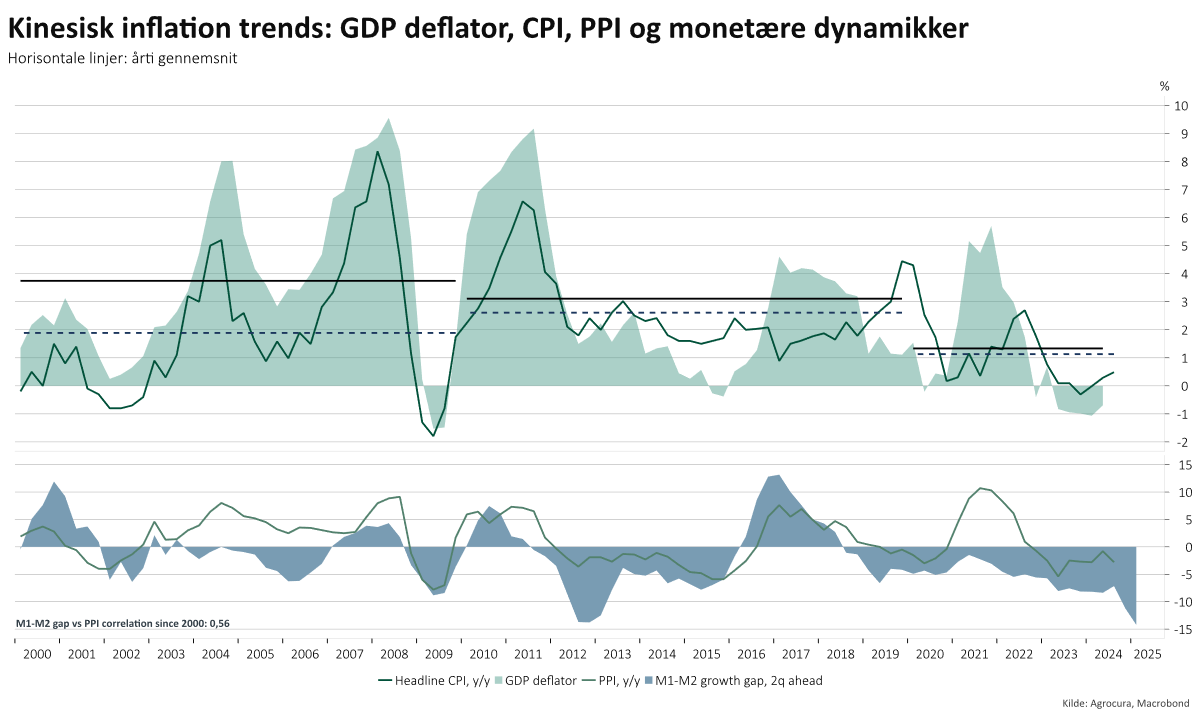

Det står efterhånden klar for de fleste at kinesisk økonomi ikke har rammerne til at vende denne strukturelle udvikling, som i øvrigt også krydres med en dalende befolkningsudvikling. Derfor har vi (og markederne) rettet fokus på hvad næste skridt vil være for myndighederne for at rette op på det, for opgaven er stor. Det kan vi bl.a. se i nedenstående graf der giver en række informationer. Øverst i grafen ses der i grønne graf den overordnede inflation, den stiplede graf er gns. inflationen i det enkelte årti. De lysegrønne områder er BNP deflator, som er udtryk for prisværdien i BNP, mens de sorte linjer er gennemsnittet for årtiet. Det ses at BNP deflatoren de seneste kvartaler har været negativ, og dermed primært driver for den overordnede inflation er søgt mod 0 % eller negativ. Nederst i grafen ses det lyseblå område, som er forskellen mellem væksten i pengemængden M1 og væksten i pengemængden M2. Det fremgår yderligere i grafen at disse forhold er ledende for producent pris indekset med to kvartaler. Med andre ord, ser det altså ud til at producentpriserne i de kommende kvartaler bliver mere negative, i hvert fald hvis vi lader væksten i pengemængden bestemme. M1 og M2 er definitioner på pengemængden, hvor M1 er mest snæver og dækker over fysiske penge i omløb, samt midler på indestående på konti, dvs. de mest likvide midler. M2 er M1, men inklusive aftaleindlån og opsparingskonti med forskellige vilkår.

Graf: BNP deflator og pengemængdevækst

Pengemængden kan stimuleres på flere måder. Det mest ideelle er at ved forbrugere og erhvervsliv bruger flere penge, etablere gæld og på den måde får pengemængden til at vokse. Vi har dog konstateret er forbrugerne holder sig tilbage, en del befolkningen er undervejs på pension og deres opsparinger, som primært er i ejendomssektoren, hvert år bliver 5 % mindre værd, som er det de nationale ejendomsindeks falder med. Den anden er at staten gældsætter sig og gør det nemmere at komme til kapital for på den måde at stimulere økonomien. Den sidste mulighed er at centralbanken, i dette tilfælde, PBOC, øger den fysiske pengemængde, giver lån til bankerne og køber op i det åbne marked for på den måde at tilføje likviditet. I øvrigt det både ECB og FED benyttede i lidt for stor stil efter Corona. Det påbegyndte den kinesiske centralbank også i slutningen af september, og sænkede bl.a. styringsrenten med 0,2 %, reservekravene til bankerne med 0,5 % og 0,5 % lavere rente på realkreditlån til eksisterende boligejere. Mindst lige så vigtig var at genvinde tilliden til aktiemarkederne, så likviditetskanonen blev ladet med stimuli til opkøb i kinesiske aktier. Trods stigninger på mere end 20 % for flere kinesiske indeks, og massivt inflow i kinesiske aktier, formentlig pga. mange shortere blev stoppet måtte trække følehornene til sig, var manøvren indtil nu mere af symbolsk karakter og sende et signal til markedet om at centralbanken er klar til at støtte op.

Graf: Ugentlig netflow i kinesiske aktier

Lært af både finanskrisen og Coronakrisen er en moderat lempelig pengepolitik dog ikke nødvendigvis nok for at vende skibet. Fra 2007 til 2014 voksede balancen hos den amerikanske centralbank, FED, fra ca. 800 mia. USD til ca. 4500 mia. USD. Det i kombination med lave renter og gradvise mere lempelige reservekrav til pengeinstitutterne for at motivere til at låne flere penge ud. Det til trods kørte vi fra 2009 og helt ind til eftervirkningerne fra Corona i 2021, i et lavinflationsmiljø hvor risikoen nærmere var for lav inflation som Kina kigger ind i nu. Den store forskel skulle vise sig at blive finanspoltikken, hvor hovedparten af amerikanerne fik check til at forbruge som kompensation for nedlukningen, ligesom vi herhjemme fik de indefrosne feriepenge udbetalt, og dem der ikke have nogle fik 1000 kr. skattefrit.

Drager vi derfor parallellen til Kina, er den eneste langtidsholdbare løsningen at sætte målrettet ind ved hjælp af finanspolitikken. Det er indtil nu et geværgreb de har undladt at bruge i hvert fald i praksis. Selvom obligationsudstedelserne stiger måned for måned, som det ses i nedenstående graf, er det ikke noget i nærheden af nok for at gøre en langsigtet forskel.

Graf: Obligationsudstedelser Kina

Et estimat fra analysehuset, Bank Credit Analyst, er at hvis de formår at sætte målrettet ind mod ejendomssektoren, produktionslinjerne og genoprette tilliden hos forbrugerne samt mindske ungdomsarbejdsløsheden, så vil en finanspolitisk hjælpepakke på ca. 5 % være nødvendig. Det svarer ca. 1000 mia USD. Indtil nu har en egentlig hjælpepakke været mest i overskriftsform, og trods flere officielle konference fra myndighederne har en egentlig størrelse og tidslinje herpå stadig udeblevet.

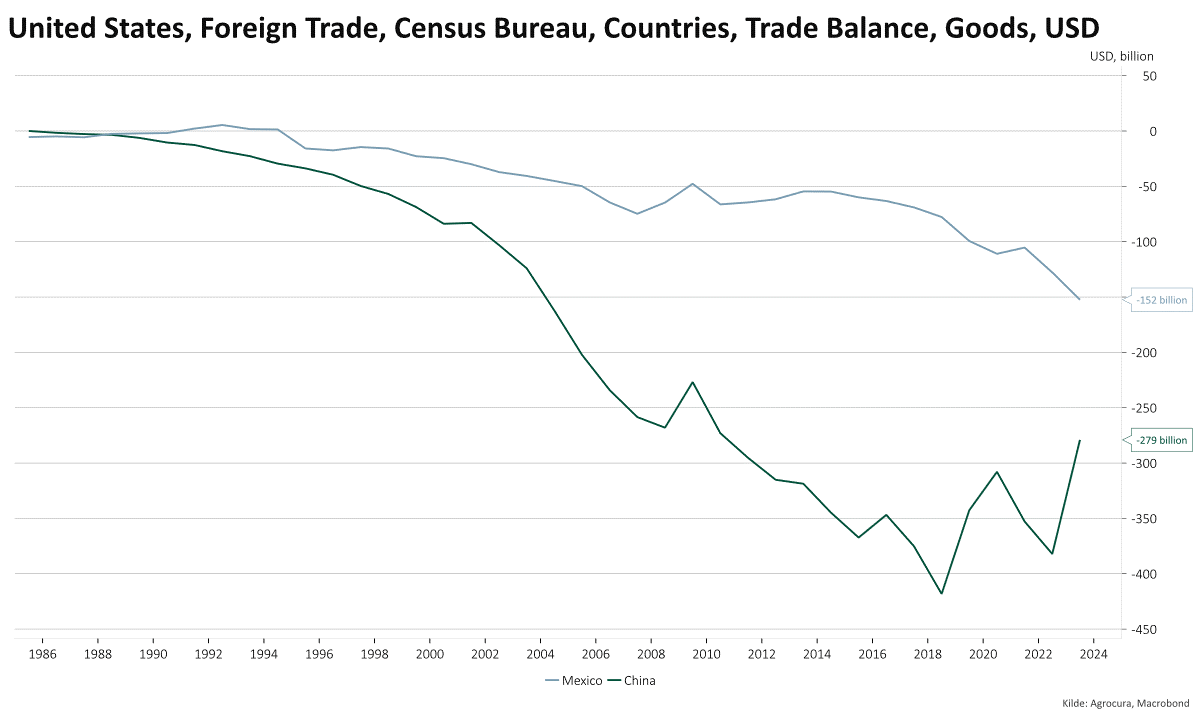

Selvom det lykkedes for Kina at genvinde den indenlandske tillid og få gang i forbruget, ligger der fortsat en faktor der hedder eksport. I den faktor er det svært at komme uden om USA. Og netop USA bør vi per definition have fokus på her 3 uger før et præsidentvalg. De fleste polls har Kamela Harris som vinder, men dem der har penge i klemme, dvs. bettingselskaber, har Trump som favorit, endda ret markant i skrivende stund. Det er ingen hemmelighed at han i sin forrige periode kørte en hård linje overfor Kina, med bl.a. en lang række tariffer, det har dog også haft en effekt som det ses i nedenstående graf, da handelsunderskuddet er gået fra næsten 450 mia USD i 2018 til nu ca. 280 mia. Det er dog også som resultat af at Kina har investeret ganske markant i Mexico, hvor USA ikke har helt så stramme toldbarriere, hvorfor vi i grafen også kan se at handelsunderskuddet til netop Mexico ligeledes er steget.

Graf: US handelsunderskud til Kina og Mexico

Og det er måske her Kina i virkeligheden skal håbe på det bliver Trump der indtager det hvide hus. Selvom han kører en hård linje, er han også til at handle med. Det peger igen, Bank Credit Analyst på, f.eks. har han i sine valgtaler kun nævnte tariff to gange. Det der ligner en større sandsynlighed, er at han vil indgå forhandling og dialog med Kina om at rykke de produktioner der er etableret i Mexico til USA, for at mindske handelsunderskuddet. Selvom der kommer meget skrammel ud af munden på Trump, har dialogen om Kina indtil nu været overraskende løsningsorienteret relativt til hans forrige periode.

Aktierne ser billige ud, men…

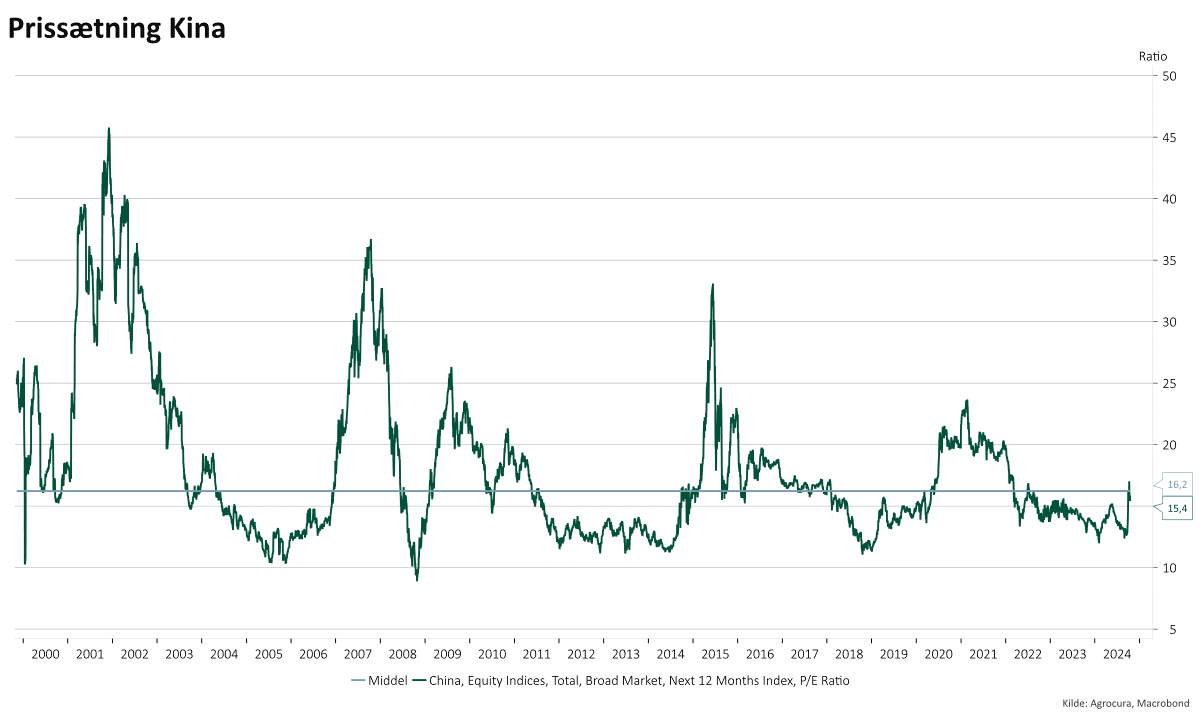

Med en pris pr. indtjeningskrone (P/E) på 15,4 er Kina ikke latterlig billige, men i et historisk perspektiv fornuftigt prissat og kunne for den hardcore value investor, måske være tiltalende. I nedenstående ses prissætningen, P/E, for de næste 12 mdr. Sammenlignet med middelværdien ligger aktuel prissætning ca. på det samme den har gjort de seneste +20 år.

Graf: Prissætning Kina og middel de seneste +20 år

Sammenlignet med det brede marked, altså verdensindekset ligger Kina blandt de billigere lande. Så spørgsmålet er om de fortjener en allokering i porteføljen? Det er der i vores optik flere overvejelser omkring. Den ene er den politiske gennemsigtighed, eller mangel på samme. Alene det parameter gør vi i CuraInvest ikke finder Kina interessant, uagtet om de skulle lykkedes med at gennemføre en strukturel ændring.

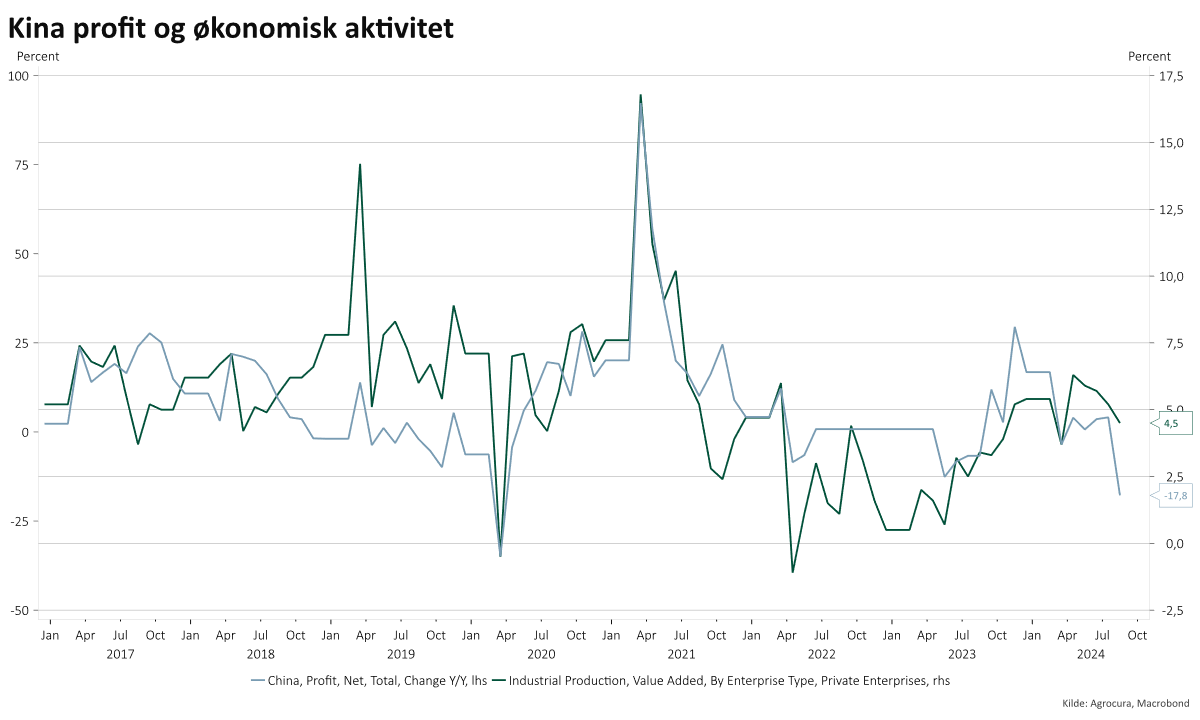

Det næste er at det fortsat præmaturt og alene bygget på spekulationer hvilken hjælpende hånd de kommer med og effekten af den. Det er efterhånden indiskutabel de kommer med noget, men vi kender endnu ikke betydningen af det. Det vi til gengæld ved er at kinesiske aktier er billige af en grund, og kigger vi på profitudviklingen i Kina og holder det op mod med den økonomiske aktivitet de forventes at bidrage med, så er det lige nu ikke lysere tider de går imod. Det forhold ses i nedenstående, hvor profitten dykker med næsten 18 % på årsbasis.

Graf: Kinesisk profit og økonomisk aktivitet

Det vi har gjort i regionen, er at investere i de såkaldte ASEAN lande. Dels er det de lande der har taget en del af produktionen fra Kina, de har lavet frihandelsaftaler ala det vi kender fra det gamle EF tid og modtaget i disse år stadig større udenlandske investeringerne end Kina gør. Det til trods for at økonomierne sammenlagt er mindre en halvdelen af Kina. Derudover er prissætningen lavere og demografien en smule bedre. Det skrev vi tidligere på en analyse om her, hvorefter vi foretog allokeringen mod regionen.